0.导论

导论1: covid下的市场

导论2: 国际资本流动

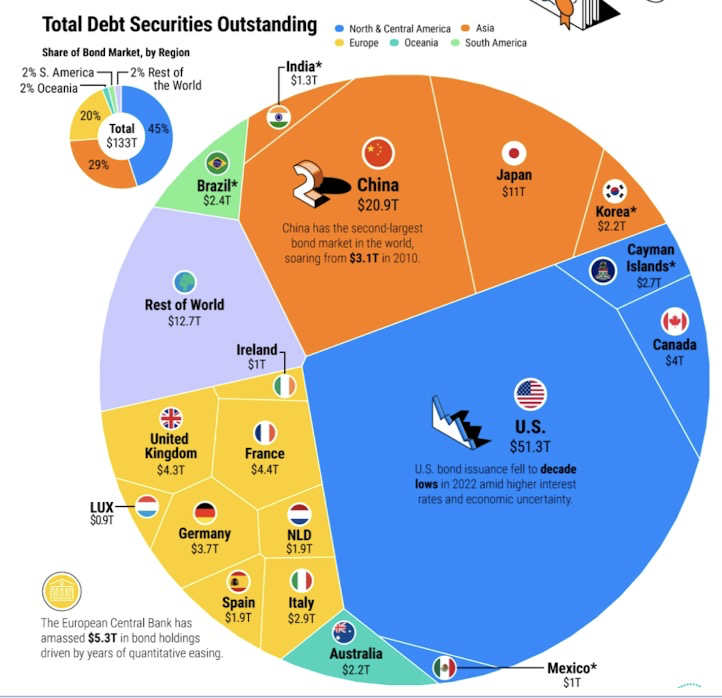

非居民持有的本国证券资产:很好的展现国际金融市场和资本流动的方式。

开曼和卢森堡:避税,外国人控制本国资产很多。

中国:到21年底接近2百亿,到目前仍然没有进入前10。非居民持有的中国资产:香港,美英,开曼卢森堡,新加坡,日本。

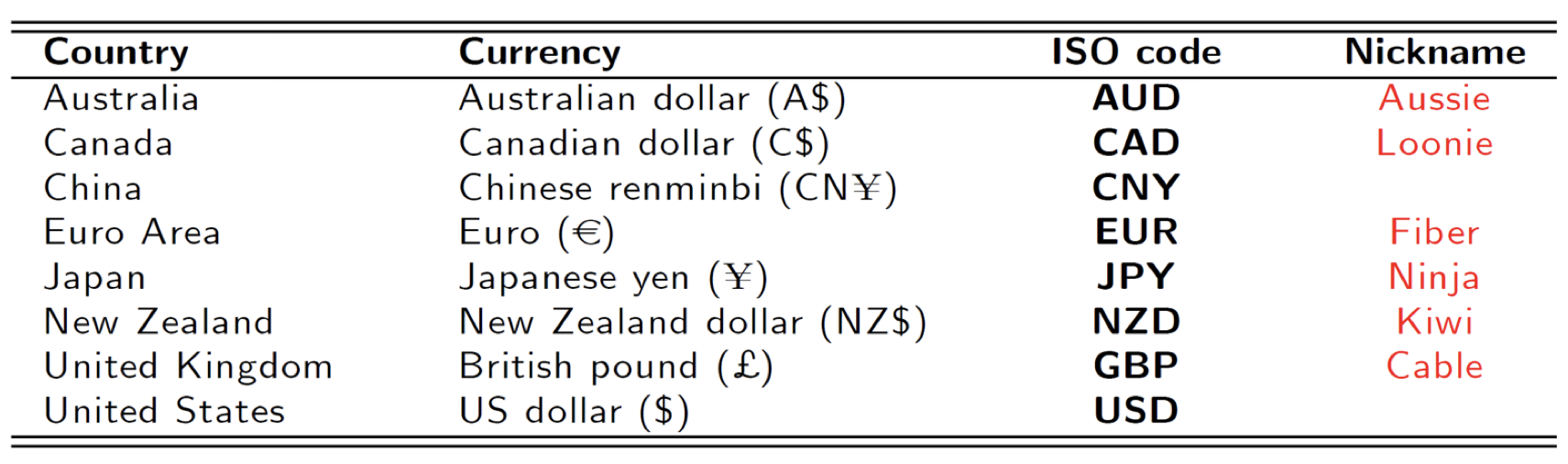

2.1 外汇与外汇汇率

标价

- 直接标价法:一定单位外国货币为标准。units of domestic currency/ unit of foreign currency.

- 间接标价法:一定单位本国货币为标准。units of foreign currency/ unit of domestic currency.

规则

- EUR–GBP–AUD–NZD–USD。以这个顺序做base currency。

- 其他货币都是美元计价,美元作为base。小部分欧元标价。

表示法:BBBPPP,BBB是base currency,PPP是pricing currency。e.g. USDJPY, EURGBP…

外汇市场上的 bid-ask spread 很小说明外汇流动性非常好。

基础汇率:本国货币与基准货币(国际货币)之间的汇率。

套算汇率(cross exchange rate):基础汇率的基础上套算出来的汇率。

- 基本上美元之后的货币都需要经由美元(或前面的几个货币)进行转换。

bid:买入价,银行从客户买入的价格

ask:卖出价,银行向客户卖出的价格

- ask 一定高于 bid

中间值:两者均值

bid-ask spread:差值,汇率变动最小单位。日元0.01,其他货币0.0001

- 美元兑换欧元几乎没有差价,极少数情况>0.0000

- 能够反应流动性特征(一个是差价小,一个是交易量大)

有时候bid-ask和交易量有关,交易量太大价格也会升高。

中国情况

中国银行是权威机构。见 #外汇与外汇汇率 P14。注意现钞(拿着cash)和现汇(账户转账)有不小的成本差,在别的国家差没有这么大。

买入价:指我卖,银行买。因此比卖出价便宜。

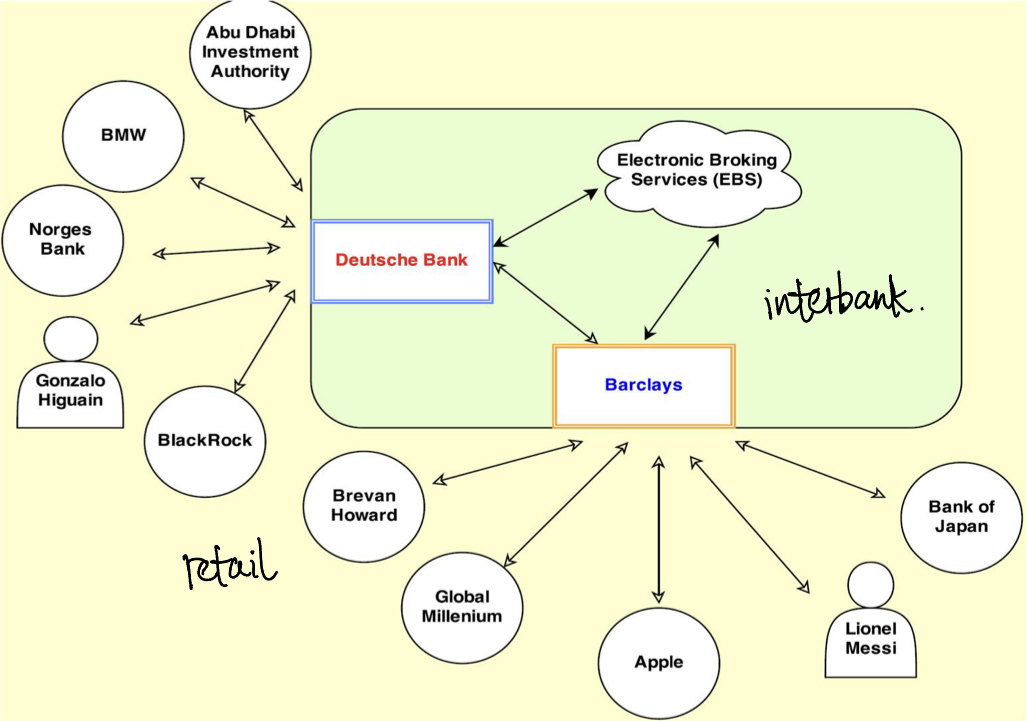

外汇市场

主要是场外市场(OTC),期货和部分期权在场内交易。

包含同业外汇市场(interbank market/ interdealer market/ wholesale market)

和机构与客户间市场(retail market零售市场)。

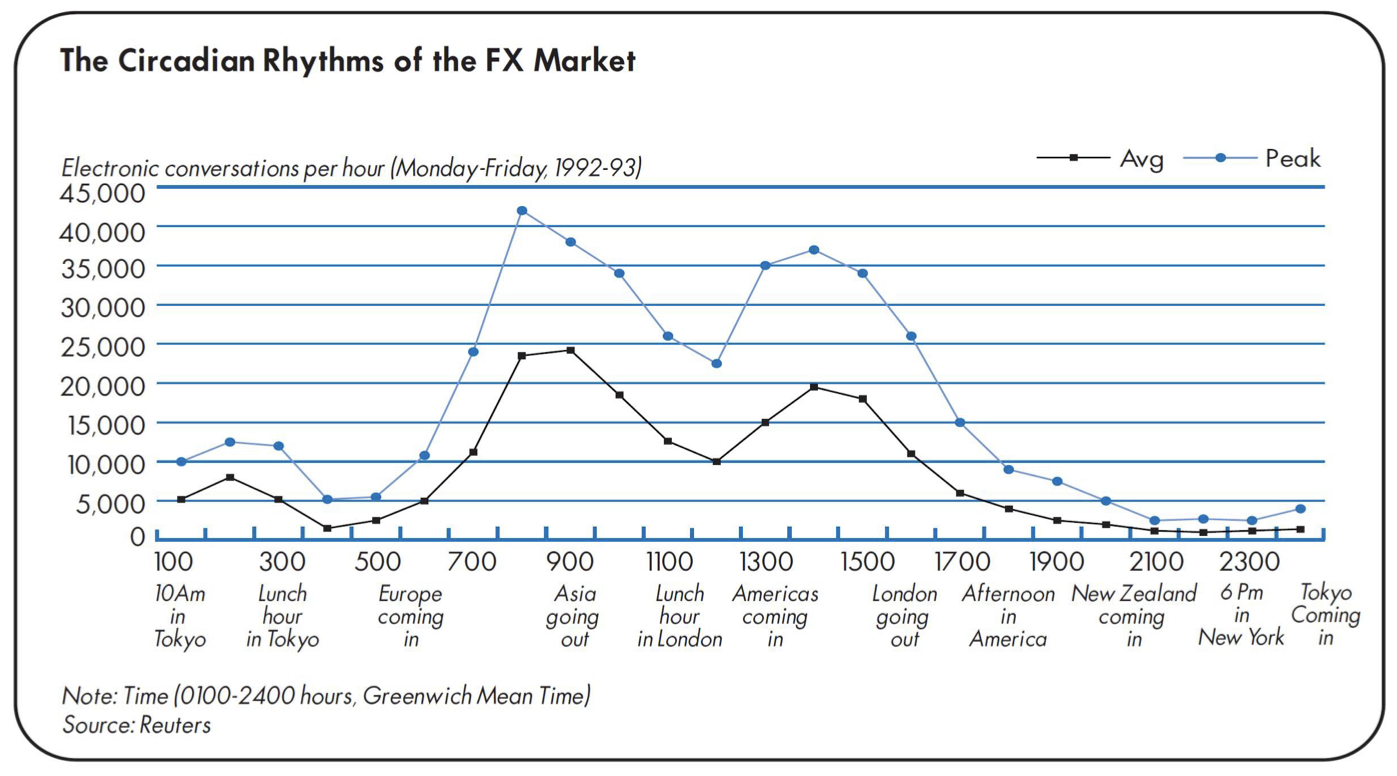

外汇市场没有close状态,24小时可以发生交易,

在不同时区对应的不同区域之间进行interbank 交易。

外汇市场特征

- 24小时连续交易,全球市场

- 大部分交易在欧洲,伦敦市场~40%,美国市场~20%

- 市场汇率趋于一致

- 电子化份额上升

- 即期交易比重下降,外汇衍生品占比上升。

外汇市场在60年代后随着电子化交易上升而成型。

整体是两层市场,在有资本管制的国家可能会有更多(eg中国央行)

所有的OTC市场特征:interdealer market的交易量会更大,可能是两倍或者更高

做市商,存有buffer。

题目:大陆企业如何防范外汇风险?

2.2 汇率变化影响因素及理论

- 金本位

- 1816金本位法

- 货币以黄金铸成,根据黄金含量和成色形成货币汇率基础,成为铸币平价

- 变动决定因素:

* 供求关系

* 黄金输送点:平价+上下波动界限

- 纸币制度

- 汇率取决于在本国国内的实际价值,即货币购买力

- 经历了固定汇率和浮动汇率两个时期

- 固定汇率:本国汇率与其他国家货币维持一个固定比例,波动在一定范围内,官方干预保证稳定。发展中国家采用。

- 浮动汇率:名义上不由官方决定(实际上还是会受官方控制),而由供求关系决定。西方国家普遍采用。

- 完全自由浮动

- 管理浮动

- 钉住浮动

- (中国:资本管制,不允许个人无限制自由兑换外汇)

- 主要影响因素

- 国际收支差额(逆差,顺差)

- 利率水平,最直接的影响

- 美国要加息了

- 无套利平衡:美元应该贬值(无风险利率上升),纯经济学派观点

- 美元指数上升了,市场决定:短期内预期在美国投资能获得更多的无风险收益,想去美国市场投资,需要更多美元,在短期/中期推高美元指数。市场角度造成大量资金回流美国。在外汇市场上美元升值。

- 美国要加息了

- 通胀因素

- 货币、财政政策

- 投机资本:global arbitrary capital

- 国家干预

- 其他因素

- 疫情:所有货币相对于美元都贬值了,体现了美元的主导作用,global safe asset

- 战争等

汇率决定理论

购买力平价理论

核心思想:两种或多种货币在不同国家购买相同数量和质量的商品和服务的价格比率,用来衡量对比国之间价格水平的差异。

缺陷:忽视了非贸易品因素和贸易成本、贸易壁垒队国际商品套购的制约;技术型困难;市场非完全竞争;贸易品与非贸易品不能混为一谈。

利率平价理论

凯恩斯1923年

核心思想:基于套利思想。汇率远期升贴水率等于两国利率之差。

缺陷:交易成本,资本管制,有限套利,政策监管等因素影响。

国际收支学说

核心思想:汇率变化本质上源自国际收支不平衡,可以较好分析短期内的汇率水平及变动。

缺陷:没有指出具体影响外汇供求和国际收支的因素

- eg为什么短期内需要大量的美元。没有经济理论支持。

在布雷顿森林体系时期常用这种理论决定汇率浮动。

资本市场说

在后布雷顿森林体系时代浮动利率时期成为主流理论。

核心思想:将商品市场、货币市场和证券市场结合起来进行汇率决定的一般均衡分析。统一分析。

理论上没有什么缺陷,但实证上存在问题:不可能把所有变量放在一块进行分析。

汇率是很难预测的。

实证角度来看,没有很好的解释方案。

2.3 外汇金融产品: 即期和远期

即期汇率(spot exchange rate)

- 现汇率,即时达成买卖协议,一般在两个工作日内交割,反应了当下外汇市场的汇率水平。

远期汇率(forward exchange rate)

- 期汇率,达成外汇买卖协议,约定在未来某一时间进行外汇实际交割的汇率。

- eg. 约定一个月以后用700人名币兑换90美元。

- 如果赚了可以直接收取差价,甚至不需要形式上的交割。

- 理论上可以是任何期限,实际中1,3,6,9,12月比较普遍,超过12月较少。

- 最近超过一年的也变多了。

- 期汇率,达成外汇买卖协议,约定在未来某一时间进行外汇实际交割的汇率。

远期与即期存在差异

- Forward>Spot,外汇升水,quote a premium

- Forward<Spot,外汇贴水,quote a discount

外汇掉期(FX swap:foreign exchange swap)

- 基于相同外汇同时进行一笔远期和即期交易

- eg. 即期卖出美元买入人民币,反向买入美元远期,卖出人民币远期。

- 一般<=1年

currency swap

- 同时包括了外汇和利率swap,一般3-5年

外汇远期报价方式

- 直接报价法:outright rate,中介直接报出外汇远期使用的汇率

- 远期差价法:forward margin,在即期汇率之外,标出远期升贴水。

外汇远期定价:利率平价公式

抛补利率平价条件(covered interest rate parity)CIP/CIRP

- 利率差对远期汇率的决定作用

- 主要基于law of one price

- 条件

- 无交易成本

- 资金自由流动

- 无监管限制

例子:把钱放在本国存一年的收益=按照即期汇率转到外国,在外国存一年,再按照远期汇率转回来

需要是零风险的。

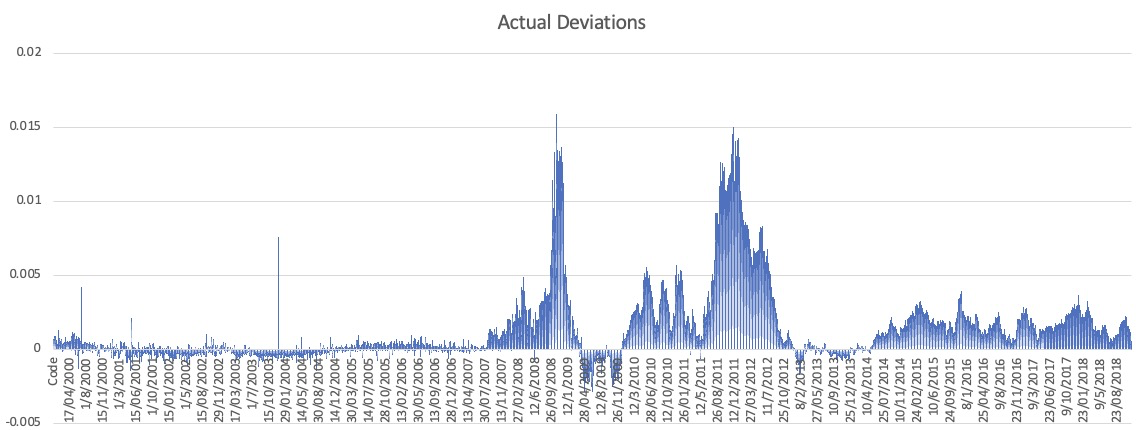

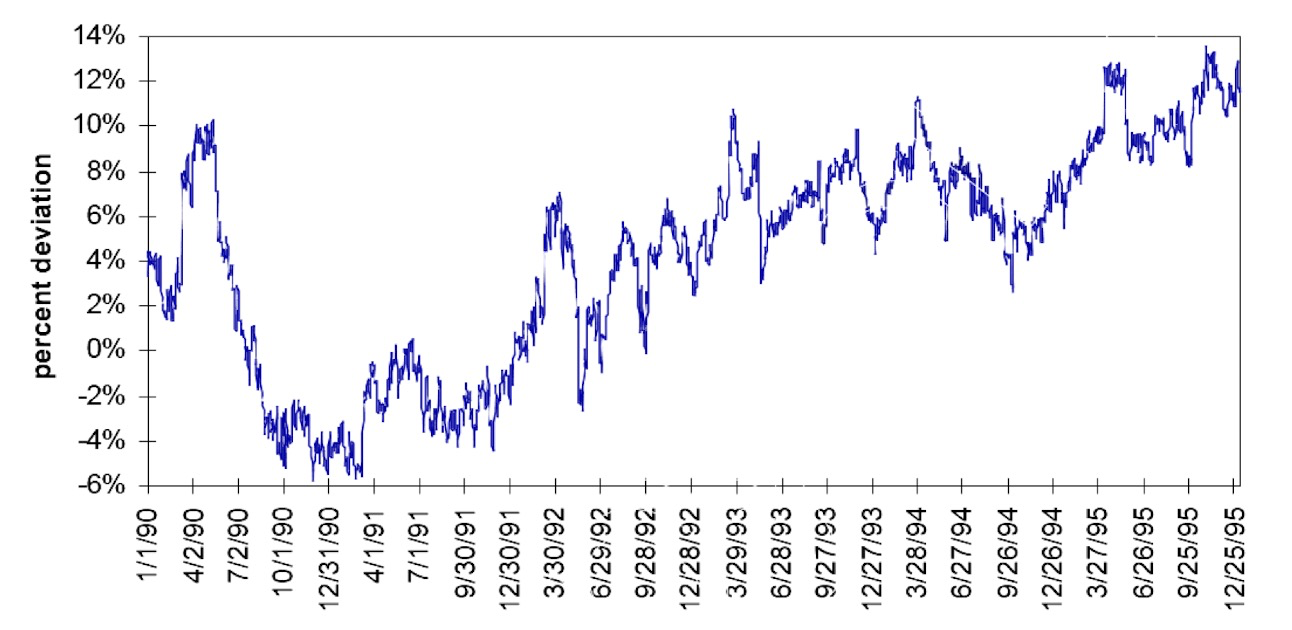

实证分析:为什么离岸美元利率那么高?离岸美元市场需求高。目前市场上非美资机构对美元的需求非常不平衡,整体差距都是负的,因此deviations总是正的。(上图是美元对欧元)

每到金融危机,deviation就更大。具体体现为onshore<offshore。

无抛补利率平价条件(uncovered interest rate parity) UIP/UIRP

在CIP基础上,需要无偏假设,$$F_t = E_t(S_t + 1) $$

同时假设风险中性,这时推出的无抛股利率平价条件:

$$(1+i_t) = E_t(S_{t+1})(1+i_t^*)/S_t$$

所谓抛补利率平价指的是,在即期将本币兑换为外币的同时,在远期外汇市场上,卖出远期外汇,以锁定将来的汇率。这样的话,等到本币兑换的外币在外国投资期到之后,可以以事先确定的汇率兑换回本币。可以这样帮助理解,所谓的抛,指的是即期将本币兑换为外币;所谓的补,指的是远期再将本币买回所作的合约。

而无抛补的利率平价,指的是在即期将本币兑换成外币的同时,并没有在远期外汇市场上作一笔相反的交易。等到投资期结束,以当时的汇率(称为未来的即期汇率)将外币兑换为本币。即有抛无补。

2.4 外汇金融产品二:期权、利率掉期

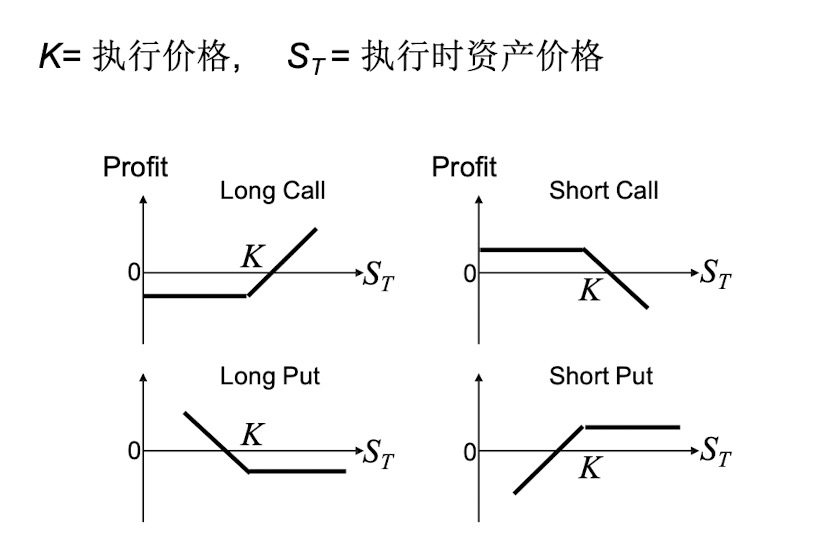

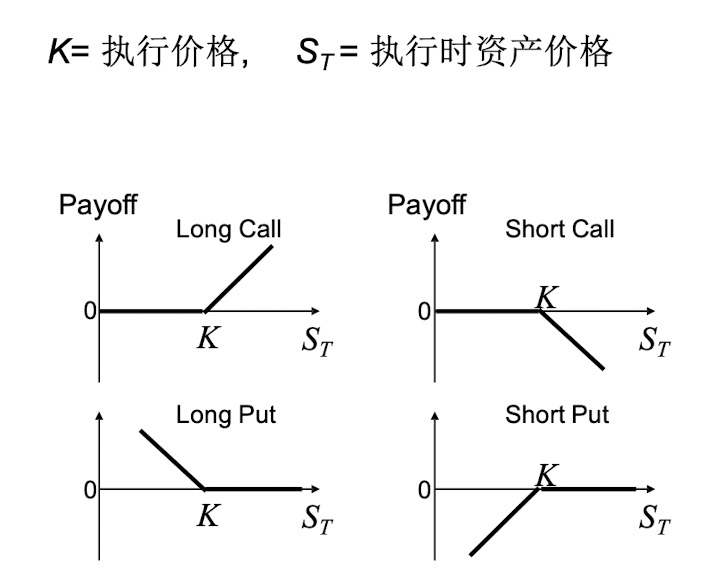

期权Option

- 期权:赋予买方(所有者)权利但没有义务在预先指定的日期(到期日)或之前以预先指定的执行(行使) 价格买卖标的资产的合同

- 与期货不同,期权没有义务在到期时买卖标的资产。

- call Option: 看涨期权,赋予所有者以预定价格购买标的资产权利的期权

- put Option: 看跌期权,赋予所有者以预定价格卖出标的资产权利的期权

- 欧式期权:到期日有权利卖/买

- 美式期权:到期日前任一天有权利卖/买

$\color{red}{EURUSD:EUR是base currency}$

$\color{red}{USD/EUR:EUR是base currency}$

外汇期权

对于外汇期权,需要注意执行价格(汇率)K(i/j)

- k单位i货币买入一单位j货币

- 对于看涨期权,到期日:

- 使用看涨期权,你可以执行汇率K(i/j) 兑换(卖出)K单位货币 i 且买入 1 单位货币 j

- 对于看跌期权,到期日:

- 使用看跌期权,你可以执行汇率K(i/j) 卖出1 单位货币 j且兑换(买入) K 单位货币 i

即期汇率是 S(i/j),所以 S 上升意味着货币 j相对货币 i 升值,S 下降意味着贬值

注意区分payoff回报与profit利润!!由于外汇期权价格取决于标的现汇汇率,而标的汇率以S(i/j)表示,因此外汇期权价格也类似“汇率”,例如 c=c(i/j)

- 美元/欧元的欧洲看涨期权,其价格为0.05,意味着看涨价格是每欧元0.05美元

定价

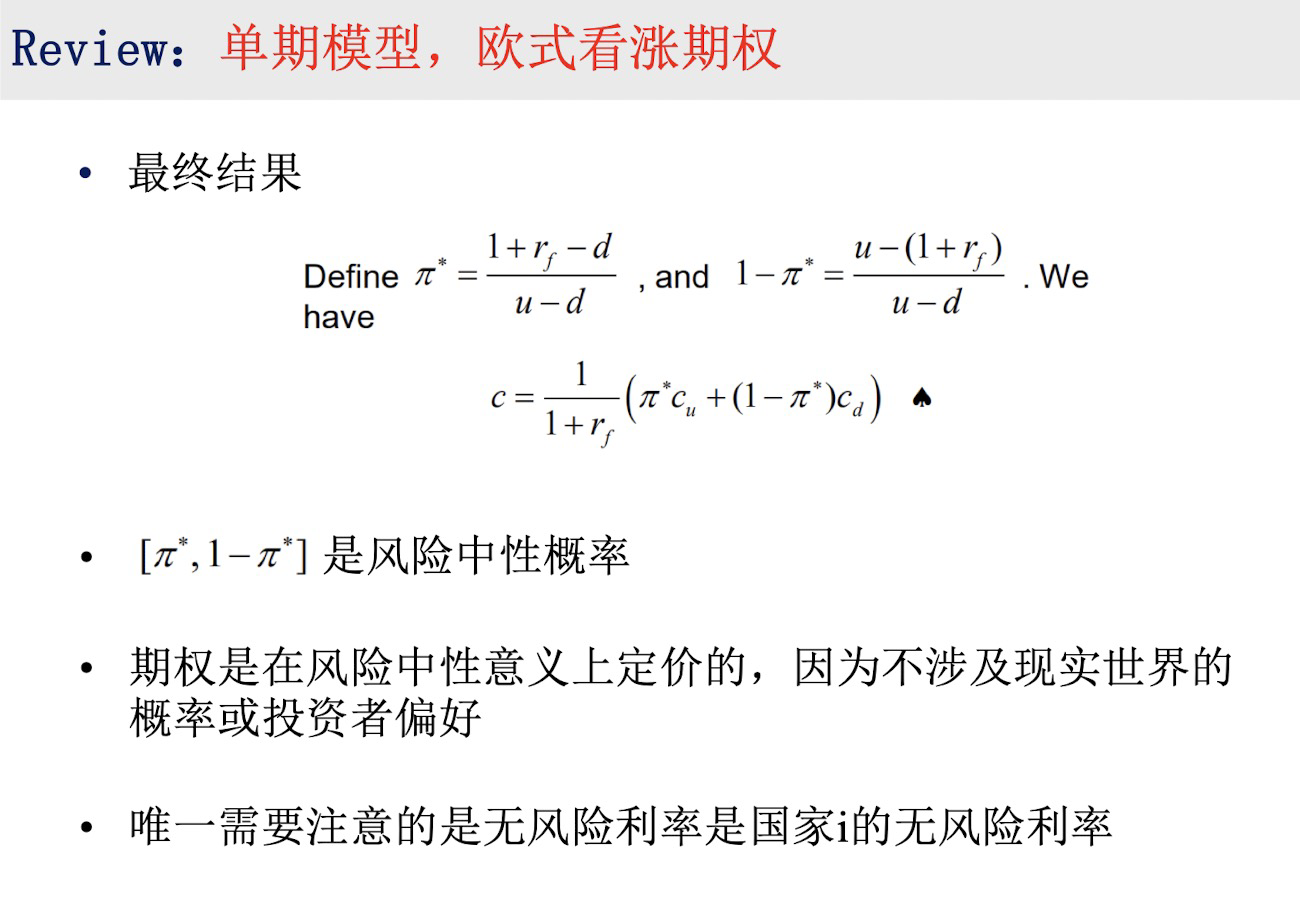

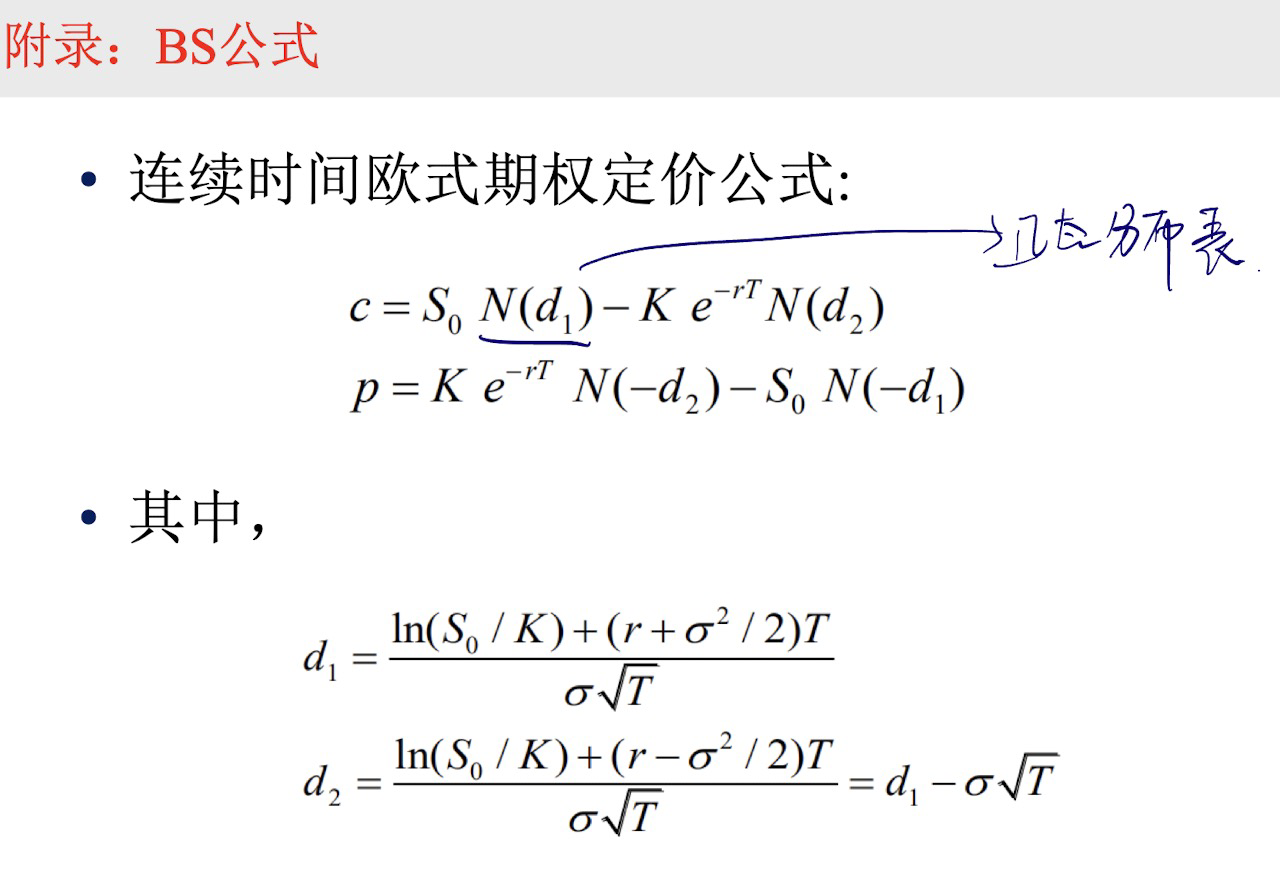

回忆二叉树模型与Black-Scholes模型。

Swaps 掉期(互换)

- FX swap:做一笔即期和一笔远期结合起来,叫外汇掉期。

大多数掉期交易都是场外交易。

利率掉期Interest Rate Swap:IRS

- 交易双方(称为交易对手方)定期将一方金融工具的现金流交换为另一方金融工具的现金流。

- 现金流通常使用名义本金计算,而名义本金通常不在交易对手之间交换

- 两种掉期

单一货币利率掉期。

- 这种类型的名称通常简称为利率掉期:interest rate swap

- 最基本的掉期:fixed-floating IRS.

- 一个交易对手用浮动利率债务的利息支付换取另一个交易对手的固定利率利息支付

- 以同种货币计价

- 金融中介(掉期银行swap bank)

- 为交易对手之间的掉期提供便利的机构

- 接受一方,匹配另一方

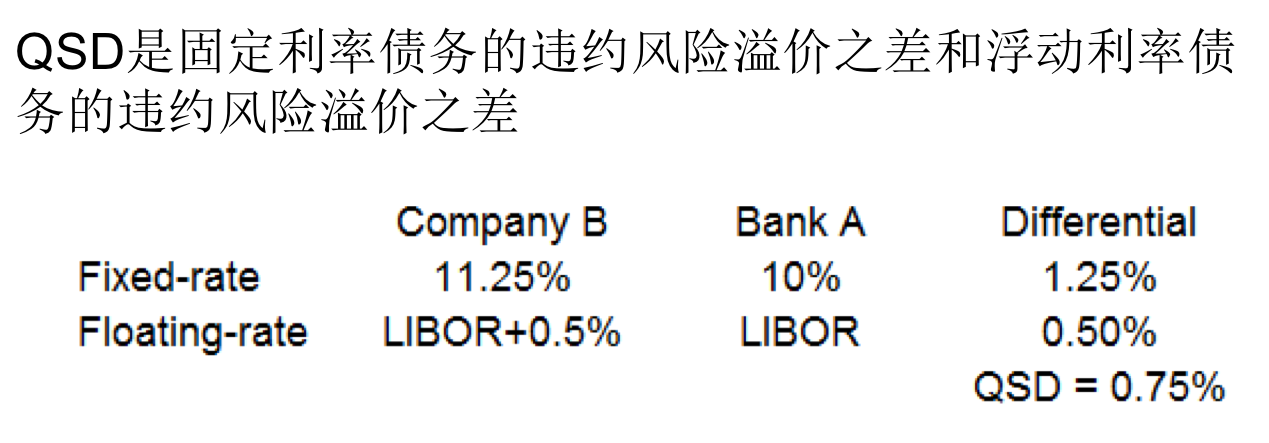

- $\color{red}{产生掉期交易的关键或必要条件是存在信用差quality spread differential(QSD)}$

- 例子:

- 银行A,评级AAA,可以选择固定利率10%,或者浮动利率LIBOR

- 银行A希望有浮动利率票据,来为国际客户提供浮动利率贷款

- 银行B,评级BBB,可以选择固定利率11.25%,或者浮动利率LIBOR+0.5%

- 银行B希望固定利率债务,因为他要锁定融资成本

- 均以美元计算

- 可以进行如下操作:

- A发行10%对固定利率债券,向B支付LIBOR以获得10.5%的固定利率。

- A的净成本为LIBOR-0.5%,低于直接以LIBOR发债

- B发行LIBOR+0.5的浮动利率,向A支付10.5%的固定利率获得LIBOR。

- B的净成本为11%,低于固定发债的11.25%

- A发行10%对固定利率债券,向B支付LIBOR以获得10.5%的固定利率。

- 这就是固定换浮动的掉期。

- 银行A,评级AAA,可以选择固定利率10%,或者浮动利率LIBOR

跨货币利率掉期 (cross-currency interestrate swap)。

- 这种类型通常被称为货币掉期:currency swap

- 一般5,10年期

- 基本货币掉期是固定对固定的汇率掉期

- 一个交易对手以一种货币计价的债券的固定利率偿债义务支付,换取另一个交易对手以另一种货币计价的债券的固定利率偿债义务支付

- 例子:

- 目前1.30美元/1.00欧元的汇率

- 一家美国公司A,为他的德国子公司C提供资金。

- 可以选择在美国市场发行5年期8%债券融5200万美元

- 但如果这期间美元大幅升值,可能就没有办法赚钱偿还美元贷款

- 或者发行欧元计价债券在国际债券市场融资4000万欧元,利率7%

- 一家德国公司B,为美国子公司D提供资金。

- 可以选择在德国6%融资4000万欧。

- 如果期间欧元大幅升值,可能有风险。

- 或者发行美元计价债券,但只能以9%的利率发债。

- 两家公司可以签订固定利率的货币掉期协议

- 每家母公司都在本国资本市场融资,借贷成本低

- 息票和本金在两个子公司之间交换

- 每年:

- C向B支付240万欧利息(4000万欧 * 6%)

- D向A支付416万美元利息(5200万美元* 8%)

- 债务清偿日,子公司向对方的母公司支付本金

- 相比于在国际债券市场发行都节省了1%的利率

- 在这个过程中,还为每个交易对手锁定了未来利率

- 416万美元利息交换240万欧债务利息,1.7333美元/1.00欧元

- 到期日,5616万美元/4240万欧元,1.3245美元/1.00欧元

- 其他掉期类型

- Floating-for-floating swap

- Zero-coupon-for-floating swap

- Total return swap

- Credit default swap (CDS) 信用违约互换

2.5 外汇风险管理

外汇风险

- 也称汇率风险,Foreign Exchange Risk

- 不同货币相互兑换或者折算过程中,因汇率在一定时间内的波动,使国家金融主体(机构、企业等)实际收益与预期收益、实际成本和预期成本发生背离,从而蒙受经济损失的可能性。

外汇风险对象

并非所有外币资产和外币负债都要承担外汇风险,主要是“敞口”(exposure)或“风险头寸”(exposure position)部分。在外汇买卖中,指的是超买超卖部分。在企业经营中,指的是资产与负债不匹配部分,或者金额相同,但期限不一致的情况。

Transaction Exposure 交易风险

- 企业在交割、清算对外债权债务时因汇率变动导致的经济损失可能性。这些债权债务在汇率变动前已经发生,但在之后才清算。

- 是常见的一种外汇风险,存在于应收账款和外币负债项目中。

- 可以准确衡量

- 当公司面临(外币)固定合同现金流时,会出现交易风险

- 比如3个月后会收到一笔外币,但3个月后的汇率不能提前知道

- 交易风险特点:交易风险的大小与应收或应付外币金额相同。

- $\color{red}{应用各种金融合约( \text{Financial contracts} )和技术操作(\text{Operation techniques}),以对冲交易风险。}$

交易风险

Financial contracts:

➢ Forward market hedge

➢ Money market hedge

➢ Option market hedge

➢ Swap market hedgeOperation techniques:

➢ Choice of the invoice currency

➢ Lead/lag strategy

➢ Exposure netting案例:

- 波音向英国卖了飞机,1年内英国公司应该向波音支付1000万英镑。

- 当前市场数据

- US interest rate:6.1%

- UK interest rate:9.0%

- spot exchange rate:USD/GBP = 1.50

- forward exchange rate:USD/GBP = 1.46(1-year maturity)

- 远期合约对冲(套期保值)

- 波音可以远期出售(购买)其外币应收帐款(应付账款),来消除其汇率风险敞口。

- 如果购买了远期,就消除了风险,如果美元贬值,则波音赚了,反之亏了。

- 公司必须决定是否实现对冲,是否百分之百对冲。

- 公司是否实际对冲取决于风险厌恶程度

- 风险厌恶度越高,对冲可能性越大。

- 从套期保值公司的角度来看,预期美元收益的减少可以被视为为规避汇率风险而支付的“保险费”

- 货币市场对冲

- 公司可以借入(借出)外币以对冲其外币应收账款(应付账款),从而以同一货币匹配其资产和负债。

- 本例中,波音首先以英镑借款,然后转化成美元,按美元利率进行投资,来消除汇率风险

- 可以进行这样:

- 借款1000万/1.09%=9174312英镑

- 按照spot rate换成美元。13761468美元。

- 在美国投资

- 到期日把1000万英镑用于交贷款。

- 收到美元投资价值,14600918美元。

- 外汇期权对冲

- 上面两种的缺点是完全消除了汇率风险敞口。

- 对于应收英镑,理想情况下,波音公司只希望在英镑贬值时才保护自己,同时在英镑升值时保留受益的机会。

- 期权提供了这种灵活的“可选”对冲汇率风险,但需要付出代价(期权价格)

- 可以这样

- 假设购买1.46USD/GBP的看跌期权。期权价格总和20万美元(0.02*1000万美元)

- 如果贬值了,就会行使期权。

- 如果升值了,就不会行使期权。

- 这个前期成本是20万* 1.061=212200美元。

- 最低收入为14600000-212200=14387800元。

- 盈亏平衡点:1.48USD/GBP

- 在外汇市场上,汇率变化很难变化特别大,因此不一定期权对冲效果好。

交叉对冲Cross-Hedging

- 如果公司持有流动性较低的货币,如韩元、泰铢和捷克克朗,那么使用这些货币的金融合约可能非常昂贵或不可能(流动性、监管问题等)。

- 交叉对冲涉及通过在另一种资产中持仓来对冲一种资产的头寸。

- 假设一家美国公司有韩元的应收账款,并希望对其头寸进行对冲。

- 由于韩元/美元汇率与日元/美元汇率高度相关,公司可能会卖出相当于韩元应收账款的日元金额,使用日元/美元远期来交叉对冲其韩元敞口。

- 这种交叉对冲的有效性将取决于韩元/日元相关性的稳定性和强度。

- $\color{red}{日元衍生品合约在交叉对冲亚洲低流动性货币方面相当有效,欧元衍生品在交叉对冲一些中欧和东欧货币的风险敞口方面也相当有效。}$

对冲或有风险敞口 Hedging Contingent Exposure

- 假设通用电气(GE)正在竞标加拿大的一个水电项目

- 如果投标被接受(将在三个月内知道),GE将获得1亿加元来启动该项目。

- 面临或有风险敞口的情况

- 通用电气可以购买1亿加元的3个月看跌期权。

- 出价被接受,即期汇率结果低于行权率。行使看跌期权

- 出价被接受,即期汇率结果大于行权率。以即期汇率转换

- 出价被拒绝,即期汇率低于行权率。 行使看跌期权并获得正收益(盈利与否取决于期权价格)

- 出价被拒绝,即期汇率高于行权率。 让看跌期权到期

货币掉期对冲 (Currency Swap Hedge)

- 每年支付一系列固定的外币,并以预定的汇率(固定对固定)接收一定数量的本国货币

- 这本质上是一系列具有不同期限的远期合约组合。

通过发票货币对冲 Hedging through Invoice Currency

- 公司可以通过适当选择发票的货币来转移、分担或分散汇率风险

- 例如波音可以通过开1500万美元的发票而不是1000万英镑发票将风险转移到英国航空公司。

- 或者分享敞口,例如以美元开具账单的一半发票,其余一半以英镑开具发票,即750万美元和500万英镑

- SDR(特别提款权)是国际货币基金组织于1969年创建的国际储备资产

- SDR不仅用作储备资产,还用作国际交易的计价货币

- 由于特别提款权是货币的“投资组合”,其价值往往比特别提款权中包含的任何单个货币的价值更稳定。

- 公司可以通过使用特别提款权等货币篮子单位作为发票货币,在一定程度上使外汇风险多样化。

领先或者滞后支付对冲 Hedging via Lead and Lag

- “领先”意味着提前付款或收款,而“滞后”意味着延迟付款或收款。

- 波音可能要求对方提前付款,对方要求提供大额折扣。

敞口净额 Exposure Netting

- 跨国公司可能拥有多种不同货币的头寸。

- 例如:

- 一家美国公司可能有一个欧元应付账款,同时有一个瑞士法郎的应收账款。

- 欧元和法郎经常对美元的汇率相关性较高,公司可以等到这些账户到期,然后用法郎购买欧元现货。

- 不必分别对冲风险。

- 如果公司拥有货币头寸组合,那么对冲剩余风险敞口而不是单独对冲每个货币头寸是有意义的。

是否应该对冲?

- 任何对冲都有成本

- 几乎没有共识是否一定对冲

- 各种市场缺陷表明,企业风险对冲确实增加了价值:

- 信息不对称:管理层比股东更了解公司的风险敞口状况。因此,公司的管理层应管理外汇风险。

- 差异交易成本:公司能够获得低成本套期保值; 个人股东的交易成本可能很高。

- 违约成本:如果违约成本很大,企业对冲是合理的,因为它会降低违约的可能性。这可以带来更好的信用评级和更低的融资成本。

- 累进税:在累进式公司税率下(高收入时期缴纳的税款多于低收入时期的储蓄),稳定的税前收益导致公司税低于具有相同平均值的波动性收益。

Economic Exposure 经济风险

- 由于外汇波动,企业在未来特定时期的收益发生变化,即企业未来现金流折现值的损失程度

- 更加不可准确衡量

- 主要取决于汇率对于企业生产、价格和成本的影响程度。

- 研究表明,公司股票回报对于汇率变动非常敏感。

- Market Beta 和 FX Beta 差别很大,FX Beta 变化更大

经济风险测度

- 资产风险敞口

- 公司资产和负债的未来本国货币价值对汇率的随机变化

- 可以通过回归系数(b)来衡量

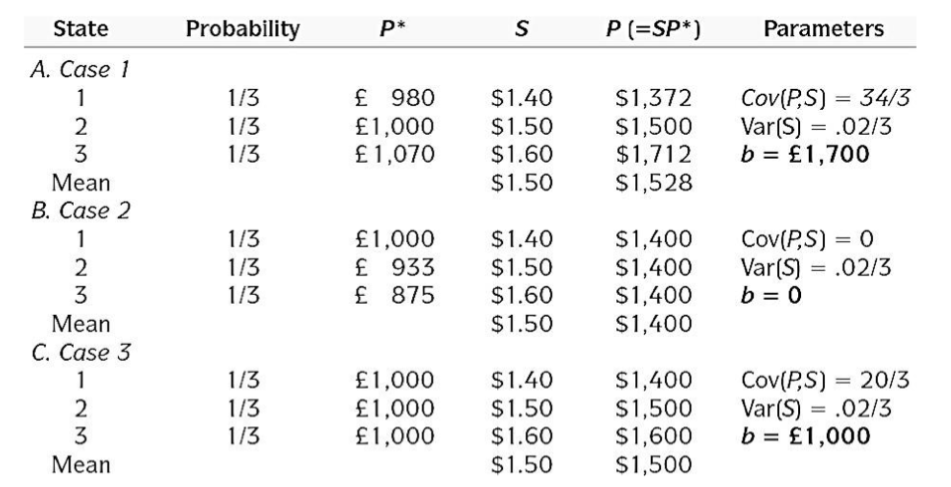

- 例子

- 美国公司在英国有资产

- 回归英国资产的美元价值(P)与美元/英镑汇率(S)

- $P=a+b\times S+e$

- $P=SP^\prime$ , $P^\prime$ 是英镑价格

- 可以说资产风险敞口是回归系数b

- $$b=\frac{Cov(P,S)}{Var(S)}$$

- 如果协方差是0,则没有暴露,美元资产价值和汇率变动无关

- 如果资产的当地货币价格固定在一个水平 $P^\prime$ ,那么b= $P^\prime$

- 风险敞口的大小以当地货币(英镑)表示

- 一旦知道敞口大小,可以通过远期合约来对冲风险

- Case 3

- 通过卖出1000英镑远期来消除风险敞口

- Case 2

- 由于没有风险敞口,因此不需要对冲。

- Case 1

- 资产的当地货币价格是随机的,远期卖出1,700英镑并不能完全消除未来美元价格的可变性。

- 将存在与汇率变化无关的残差变化

- 资产的当地货币价格是随机的,远期卖出1,700英镑并不能完全消除未来美元价格的可变性。

- Case 3

- 通过回归,我们可以将资产美元价值方差 Var(P) 分解为两个独立的组成部分:汇率相关和残差项

- $$Var( P) = b^2Var(S) + Var(e)$$

- 第一项是与汇率变化相关的资产美元价值方差的部分。

- 第二项是美元价值变动的剩余部分,与汇率变动无关。

- 经营风险敞口

- 公司的经营现金流对汇率的随机变化

- 需要考虑汇率变化时预测的现金流如何变化

- 例子

- 条件

- 假设一家美国公司拥有一家全资英国子公司Albion Computers PLC,该公司在英国制造和销售个人计算机。

- Albion计算机公司从英特尔进口微处理器,英特尔以每单位512美元的价格出售。

- 按照目前每磅1.60美元的汇率,每个英特尔微处理器的成本为320英镑。

- Albion计算机公司雇用英国工人,并在当地采购所有其他投入。

- Albion在英国面临50%的所得税税率

- 假设英镑可能从 1.60 美元贬值至每磅 1.40美元。

- 由于以下原因,美元经营现金流可能会在英镑贬值后发生变化:

- 竞争效应:英镑贬值可能会改变公司在市场上的竞争地位,从而影响以英镑计的经营现金流。

- 转换效果:给定的英镑经营现金流将在英镑贬值后转换为较低的美元金额

- 不同情况下,结果不同

- 条件

- 因此很难预测经营风险敞口

- 公司的经营风险由以下因素决定

- 企业采购劳动力和材料等投入并销售产品的市场结构。

- 公司通过调整市场、产品组合和采购来减轻汇率变化影响的能力。

- 经营风险敞口主要来自汇率变动对其竞争地位的影响。

- 在短期内,企业可以通过调整价格将汇率变化的影响(汇率传递)传递给消费者。

- 但最终和从长远来看,公司受到经营风险的影响程度取决于公司是否有竞争力和灵活性,以便在面对汇率变化时稳定现金流

- 因此,管理经营风险与交易风险不同,管理经营风险不是一个短期的战术问题。

- 在公司长期战略规划的背景下考虑风险敞口管理非常重要。

- 部分管理方案

- 选择生产基地

- 灵活的采购政策

- 市场多元化

- 研发工作和产品差异化

- 金融对冲

- 常期借出/借入外币,或期权

Translation Exposure 折算风险

- 涉外企业在进行会计处理以及进行外币债权债务决算时,经常会遇到如何以本国货币评估这些对外经济活动的价值和收益问题。

3.1 国际资产组合投资

全球一体化

- 自 1980 年代以来,世界资本市场开始出现全球一体化趋势

- 投资组合国际多元化的好处

- 消除风险

- 跨国公司意识到在国际上寻找新资金的好处

- 发债成本低

- 交易成本降低(交易佣金和资本管制)

- 先进的计算机技术促进高效和公平的证券交易

交叉上市 Cross-listing of Shares

- 又称相互挂牌、跨境上市

- 是指一家公司的股权(也可以是债券)除在母国证券交易所上市外,还在一个或多个外国交易所上市

- 随着全球资本市场日益一体化,跨国公司经常交叉上市,但非跨国公司也这样做

- 此外,公司也能直接选择在海外市场上市,而非本土市场,例如,大陆的互联网科技公司

交叉上市原因

- 扩大公司股票的投资者基础,从而可能增加其需求(价格)和流动性(投资者购买力强)

- 在新的资本市场上建立对公司的认可,从而为公司筹集新的股权或债务铺平道路

- 如果公司的股票(产品)在当地可用,当地消费者(投资者)可能更有可能成为公司股票(产品)的(消费者)投资者

- 可以限制公司内部人士(corporate insiders)获取私人利益的能力(更大的股东基础,更严格的监管),这可以增加公司价值

实证检验

- 对于大多数没有交易限制的股票,交叉上市股票的价格与本土市场股票的价格的差异在 20 到 85 个基点之间,因此在扣除交易成本后没有套利机会

- 公司在当地市场表现良好的时期交叉上市,以利用股价高估在交叉上市国家筹集新资本

- (国内)超额收益在交叉上市后出现显着下降,交叉上市前超额收益水平越高越明显(交叉上市后本地市场的市场贝塔下降)

衡量国际投资组合业绩

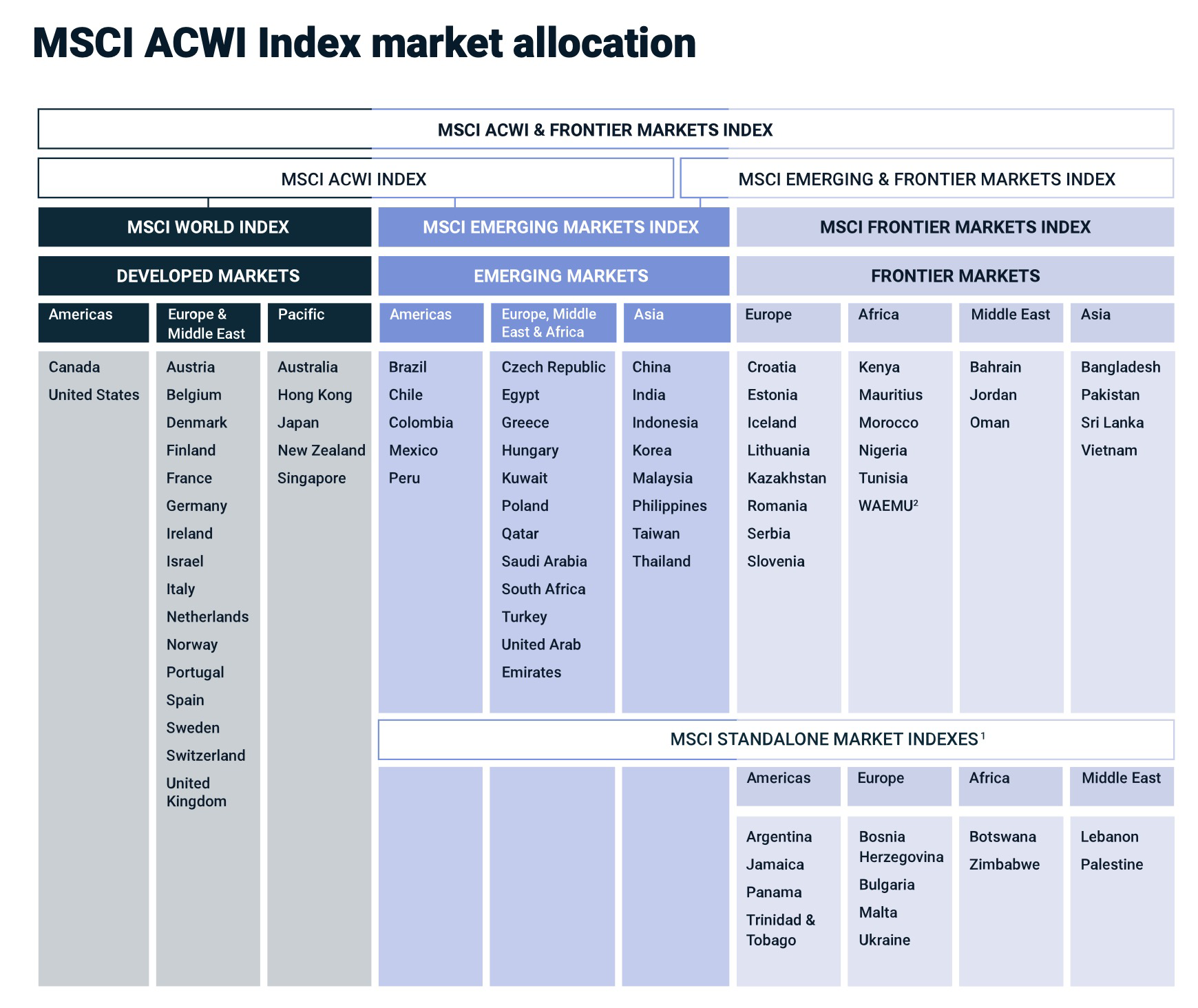

在国际市场上,MSCI(明晟)构建和发布的指数受到广泛使用

看成是国际版的S&P500

MSCI 提供来自24个发达市场(developed market)、24 个新兴市场(emerging market)和 21 个前沿市场的股票市场指数的回报和价格水平数据

- 发达市场指数:MSCI world index

- 新兴市场指数:MSCI emerging index

- 旗舰指数 MSCI ACWI(23+24):“As of February 2023, it covers more than 2,933 constituents and approximately 85% of the free float-adjusted market capitalization in each market. ”

- cover到每个市场总流通总市值的前85%,更小的股票不纳入指数

- 每个市场指数中的股票都是市值加权

作为投资者,可以通过指数类基金投资这些市场指数,例如,使用指数类ETF产品

- ETF:exchange traded fund,交易型开放式指数基金

- 目前BlackRock, Inc. 是全球最大的ETF基金公司,运营 iShares MSCI ETFs (交易所交易基金 ,or 场内基金)作为促进国家、地区和世界基金投资的工具

- ETF 是类似于股票的共同基金,可以在证券交易所进行交易,大数 iShares 产品在纽约证券交易所交易

- iShares MSCI ETF是一篮子股票,旨在复制各种 MSCI 股票指数

- 目前有 63 只 iShares MSCI产品,其中31只为特定市场的基金,其余32只复制其他 MSCI 指数(世界和其他区域指数)

- 实际上不能完美复刻指数

- 有tracking error跟踪误差

- 不会每秒都重新构造

- 有tracking error跟踪误差

中国的跨境股票投资

- QFII(Qualified Foreign Institutional Investor)合格的境外机构投资者的英文简称,QFII机制是指外国专业投资机构到境内投资的资格认定制度

- QDII (Qualified Domestic Institutional Investor) (合格境内机构投资者)是一项允许中国金融机构投资股票和债券等海外市场的计划这是一种过渡性安排

- 背景

- 一国在货币没有实现完全可自由兑换、资本项目尚未开放的情况下,有限度地引进外资、开放资本市场的一项过渡性的制度。

- 这种制度要求外国投资者若要进入一国证券市场,必须符合一定的条件,得到该国有关部门的审批通过后汇入一定额度的外汇资金,并转换为当地货币,通过严格监管的专门账户投资当地证券市场。

- 沪(深)港通:是指上海证券交易所(深交所)和香港联合交易所允许两地投资者通过当地证券公司(或经纪商)买卖规定范围内的对方交易所上市的股票,是内地与香港股票市场交易互联互通机制。沪(深)港通下的股票交易2014/11/17(2016/12/5)开始。

- 沪股通(北向资金 Northbound Investors):是指投资者委托香港经纪商,经由香港联合交易所设立的证券交易服务公司,向上海证券交易所进行申报,买卖规定范围内的上海证券交易所上市的股票;

- 北向资金关注度比较高

- 港股通(南向资金 Southbound Investors):是指投资者委托内地证券公司,经由上海证券交易所设立的证券交易服务公司,向香港联合交易所进行申报买卖规定范围内的香港联合交易所上市的股票。

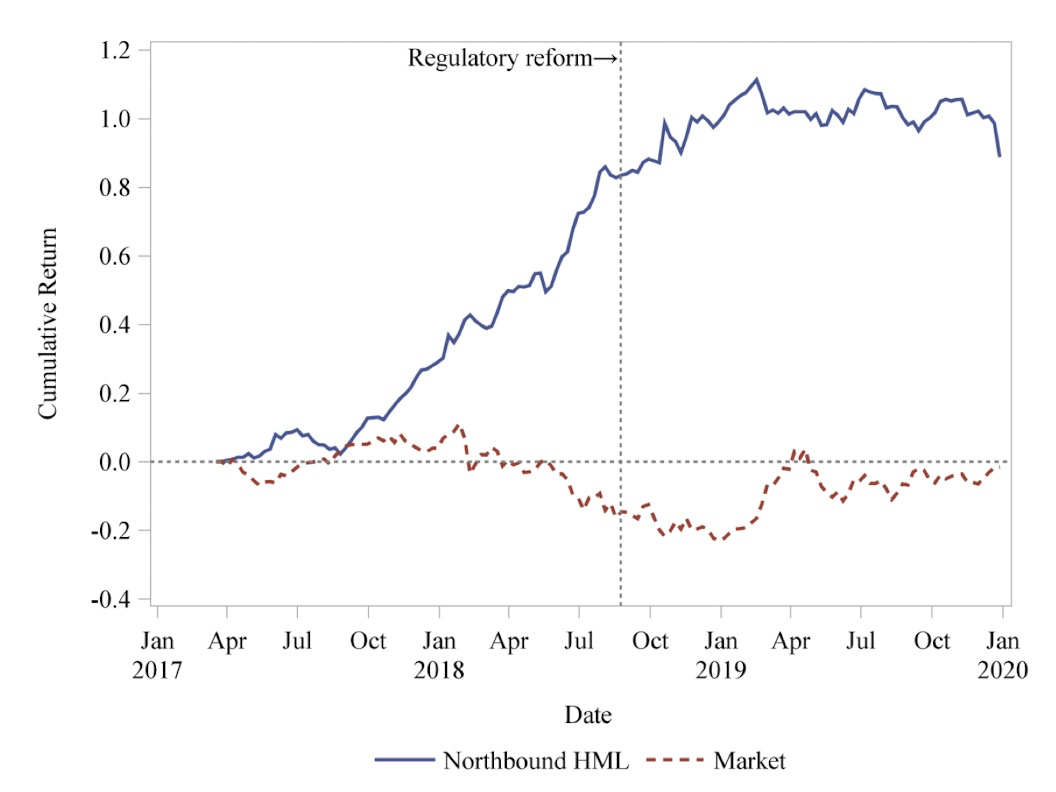

- 假外资现象

- 证监会改革之前,北向资金购买不需要披露相关信息,一些有内幕的人可以通过北向资金购买股票,避免引起市场跟进,容易造成内幕交易

- 改革后,趋势相关性较好

- 改革前,北向资金对市值没有影响

- 沪股通(北向资金 Northbound Investors):是指投资者委托香港经纪商,经由香港联合交易所设立的证券交易服务公司,向上海证券交易所进行申报,买卖规定范围内的上海证券交易所上市的股票;

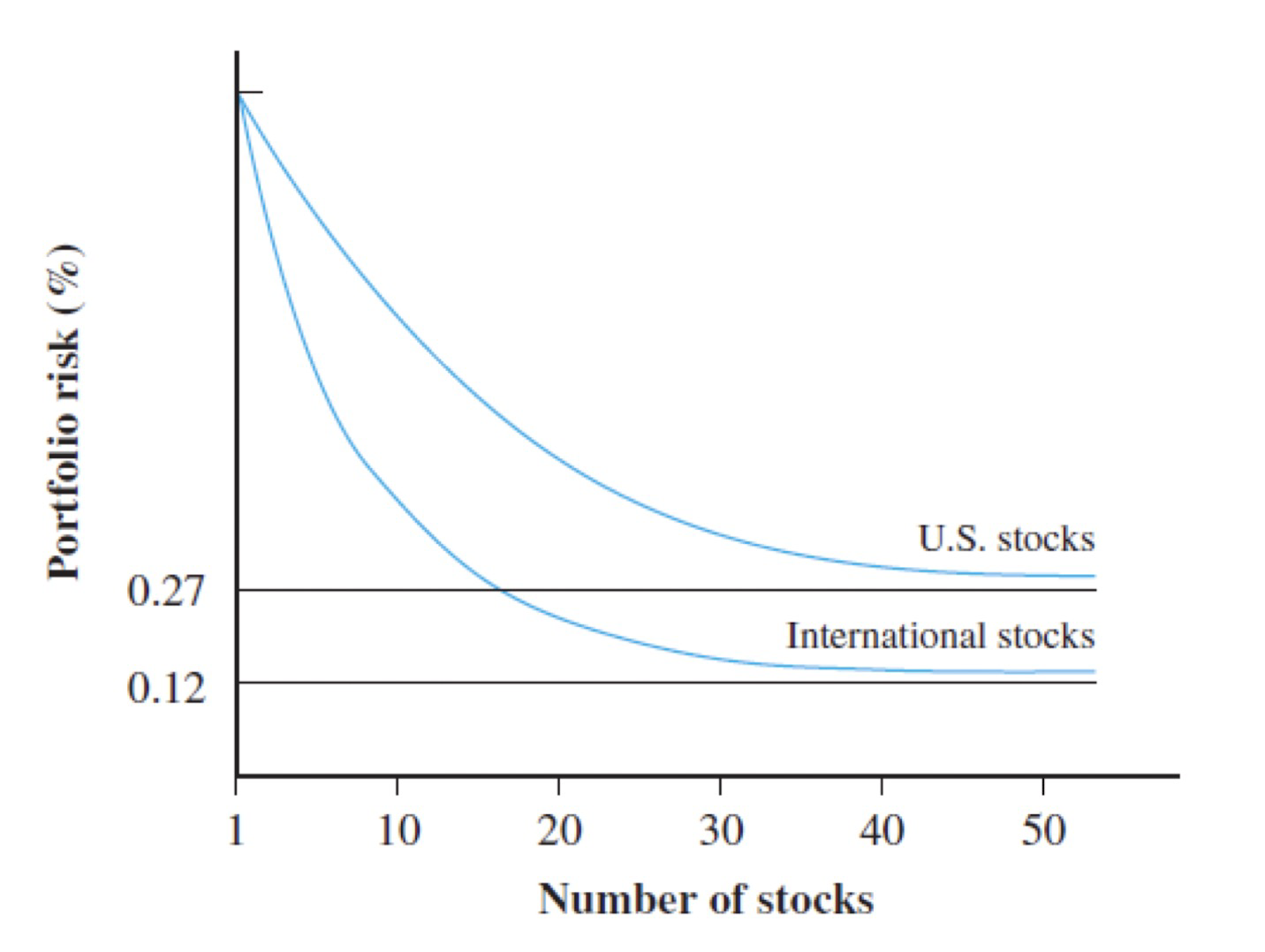

国际风险分散 International Risk Diversification

- 与在国内分散投资组合相同,投资者可以通过持有不完全相关的证券来降低投资组合风险

- 国际多元化在投资组合风险多元化方面具有特殊意义

- 与一个国家内部相比,国家间证券回报的相关性要低得多

- 这是非常直观的,因为影响证券回报的金融、经济、政治和制度因素往往在不同国家有很大差异,导致国际证券之间的相关性相对较低

- 现在有改变,相关性变强了

- 国际投资使得相关性变强

- 存在一个全球风险因子

- 可以用Markovitz投资组合构造,具体方法见 #投资学

- 我们可以将每个国家的市场(local market Index)视为一只股票,然后将投资分配到不同国家的市场组合

- Markowitz Portfolio Selection 在国际市场上的应用

- 我们在不同市场(市场投资组合)上选择最佳投资组合权重

- 需要的数据:每个市场的预期回报和波动性,以及市场之间的协方差(相关性)

- 最终我们将通过优化每个的市场权重来构建一个最优的“全球(国际)市场”投资组合

汇率的影响

- 在之前投资组合模型中,我们没有考虑汇率的影响

- 投资境外市场实现的收益不仅取决于境外市场收益,还取决于本外币汇率的变化

- 外国投资/多元化的成功取决于外国证券市场和外汇的表现

- 例如,对于一个美国投资者,投资于国外市场 i 的美元回报率由下式给出

- $$R_{i$}=(1+R_i)(1+e_i)-1=R_i+e_i+R_ie_i$$

- e 是美元和外币之间的汇率变化率(例如,美元兑外币)

- 短期内,交叉项可以忽略

- $$\bar{R_{i$}}=\bar{R_i}+\bar{e_i}$$

- 风险

- $$Var(R_{i$})=Var(R_i)+Var(e_i)+2Cov(R_i,e_i)$$

- 不同地区间投资收益相关性:

- $$Cov(R_{i$},R_{j$})=Cov(R_i,R_j)+Cov(e_i,e_j)+Cov(R_i,e_j)+Cov(R_j,e_i)$$

- 在某些市场时,不能忽视汇率带来的风险

如何应对汇率风险

对冲/不对冲(享受潜在的外汇市场风险溢价)

国际投资中的问题:投资者本土偏好

- 多项研究发现,投资者可以从国际多元化中获益良多

- 然而,投资者实际持有的投资组合与国际证券投资理论所预测的投资组合大相径庭

- 与理论预测相比,大多数国家的个人和机构仅持有少量外国股权

- 这就是众所周知的本土偏好之谜 (Home Bias Puzzle)

- 自2000年代以来,本土偏好在缓慢下降

原因

- 预期偏向( Biased expectation):自信

- 投资者对本国股票的回报过于自信,以至于他们对本国股票的预期回报高到足以证明对本国股票的超配是合理的

- 熟悉度偏差(Familiarity bias):舒服

- 投资者通常对本国市场感觉更舒服并相应地分配投资,即使这会导致其投资组合的风险回报权衡较差

- 外国投资者外商投资本地公司股份的制度和法律限制

- 但在发达国家,这很难证明是合理的,因为它们可以相对容易地交易全球市场投资组合,例如 iShare ETF(即不需要直接持有外国股票)

- 外国证券的税收和交易/信息成本会抑制跨境投资,导致本土偏好

- 许多市场相对缺乏流动性

然而,国际投资也存在风险,在危机时刻国际市场的相关性反而高,全部是系统性风险,很难分散风险

遭受的风险反而更大了,还有国际风险

如何投资?

包含小型公司股票

- 为实现国际多元化,大盘股在基金配置中占据主导地位

- 国外市场投资组合(价值加权)往往由知名的大型跨国公司主导,尤其是在新兴市场

- 投资者也倾向于直接持有国际知名公司,这些公司或多或少是大型跨国公司

- “熟悉度偏差”

- 因此,如果所在国家/地区的市场投资组合已经包含许多大盘股,那么持有也以大盘股为主的外国市场投资组合可能无法提供良好的多元化

- 在中国,我们的上证综合指数由中石化、中石油、工商银行、中国银行等大公司主导。

- $\color{red}{投资中小公司可能带来不错的投资回报}$

- 没有被指数覆盖,因此没有被大量公司持有

- 风险暴露度不高

- 在各个国家地区,投资于小市值公司的基金也普遍能够产生较好的收益

考虑行业因素

- 对跨多个行业部门(例如美国市场)多元化的国内市场,投资从国外多元化中获益较少,更多的是考虑规模因素

- 另一方面,如果国内市场的一个或几个行业占比较高,全球多元化可能会带来更大的好处,因为这些部门的相对影响可能会减轻

- 例如,持有澳大利亚市场投资组合(其中采矿和原材料是主要行业组成部分)的投资者如果决定持有巴西基金,则不太可能获得多元化收益

补充

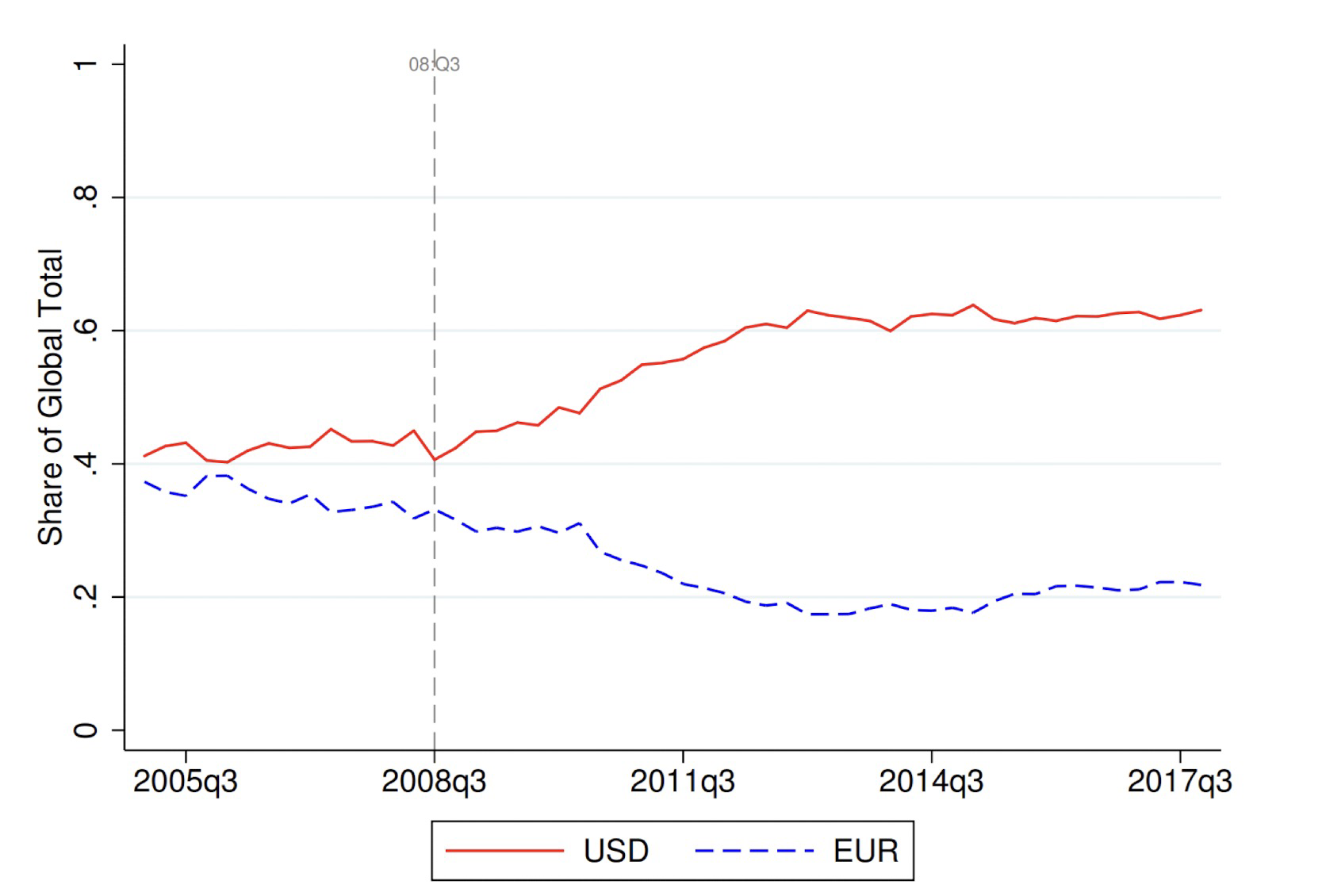

- 目前USD在世界经济中处于统治地位,很多交易都以美元计价,各国的外汇储备也以美元为主。

- 造成的问题是相关性上升,美国国内的风险会传导到全世界,造成世界经济不稳定。

- 需要讨论本国的经济稳定性,以及本国的货币政策、财政政策等会不会受到USD的影响

- “不可能三角”

- 一个国家不可能同时实现资本流动自由,货币政策的独立性和汇率的稳定性。

- 特别是对于浮动汇率国家

- “不可能三角”

3.2 International Cost of Capital

Cost of Capital

- 见 #投资学 与 #公司金融

- 计算公司融资成本的主要困难在于权益资本成本(Cost of Equity),在实践中,经常使用资本资产定价模型(CAPM) 估算股权成本

- 在国际金融市场中,CAPM存在的问题:

- CAPM模型是否大致正确?

- 是否考虑其他因子?

- 基于现状,很多经济体是半开放状态,如何考虑模型?

分割市场与统一市场 Segmented vs Integrated

CAPM中的市场该应用哪个市场?

取决于市场的国际多元化水平

假设国际金融市场是分割的细分市场,投资者只能在国内分散投资

- 那么 CAPM 中的市场组合 (M) 将代表国内市场组合

- 资产定价的相关风险度量将是相对于国内市场组合的beta

在分割的资本市场中,相同的未来现金流可能在不同国家定价(贴现)不同

- 不同国家的投资者有不同的系统性风险

假设国际金融市场完全一体化,投资者可以在国际上分散投资

那么 CAPM 中的市场组合将是包含世界上所有资产的“世界”市场组合

- 应根据世界市场投资组合衡量相关风险指标beta

在一体化的国际金融市场中,相同的未来现金流将在任何地方以相同的方式定价(贴现)

- $\color{red}{\text{ 平均而言,投资者要求一体化下的证券预期回报低于分割下的证券,因为他们可以在整合下更好地分散风险}}$

国际金融市场处于部分一体化状态(partially integrated)

- 因此不同国家的资金成本可能不同

几个因素

- 跨境资本流动

- 跨境上市

- 本土偏见等。

股票跨境上市

- 公司可以降低股权成本

- 上市通常导致的负面股价反应会减少

不寻求海外上市的原因

满足监管机构规定的披露和上市要求可能代价高昂

一旦一家公司的股票在海外市场交易,这些市场就会出现波动溢出效应

- 例如,本国的经济金融风险,叠加上市地区国家的经济金融风险

- 双重风险

一旦一家公司的股票可供外国人使用,他们可能会获得控股权并挑战公司在国内的控制权(不受欢迎的敌意收购)

在具有正NPV的情况下才会选择外国上市

实证研究

- 在广泛的文献调查中,Karolyi (1996) 发现:

- 股价对跨境上市反应良好

- 上市后总交易量平均增加,而且,对于许多股票,国内市场交易量也增加

- 股票交易流动性整体改善

- 股票对国内市场风险的敞口显着降低,与全球市场风险的小幅增加有关

- 整体风险降低(风险分散)

- 本地风险与外部风险可能抵消一部分

- 跨境上市导致股本成本平均净减少1.4%

- 看起来平均而言股票对跨境上市是正NPV项目

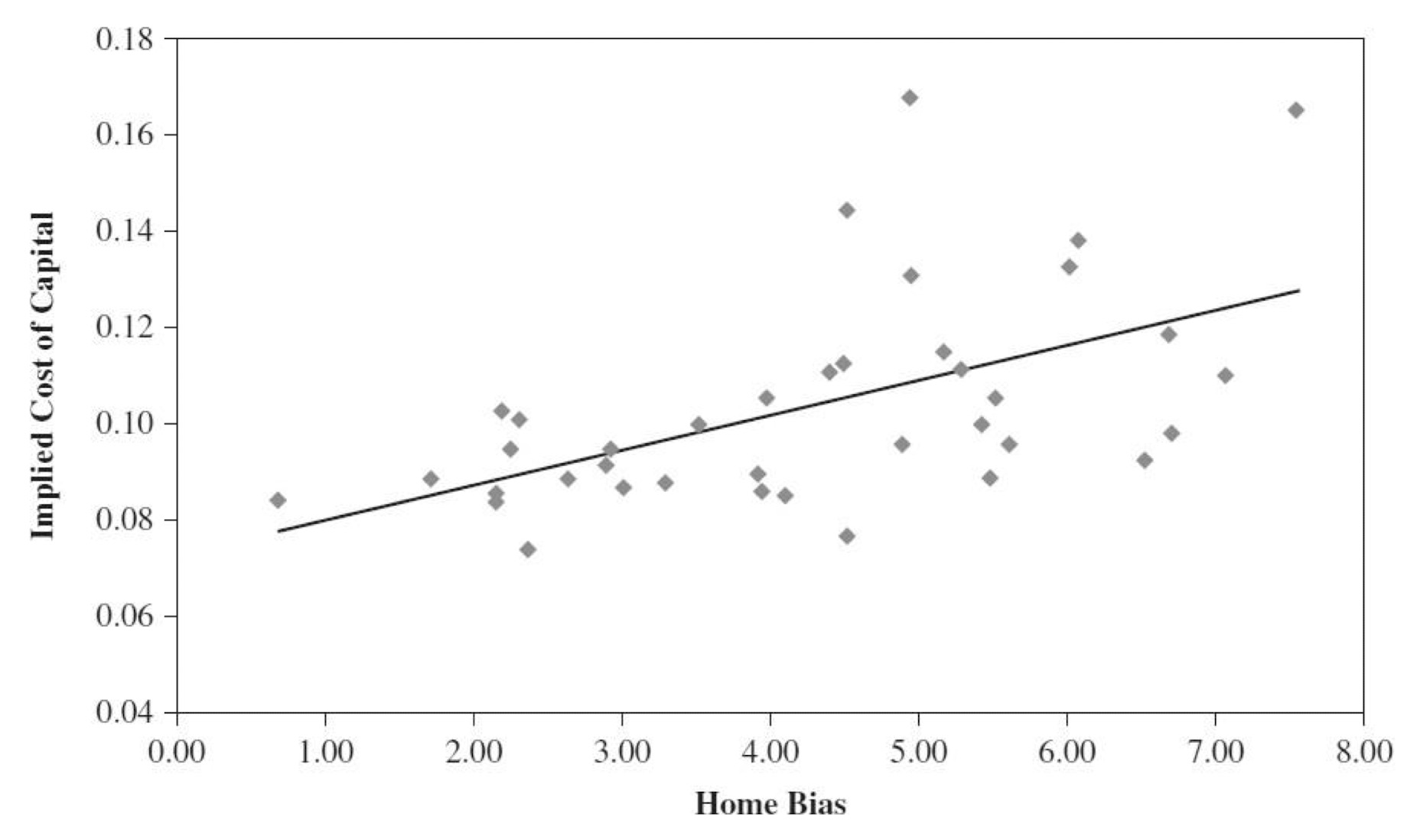

- Lau、Ng 和 Zhang(2010) 记录了不同国家的股权资本成本确实存在很大差异

- 他们首先计算一个国家的本土偏见程度(home bias)

- 然后计算所谓的“隐性资本成本”(ICOC)作为该国资本成本的替代指标,同时考虑本土偏见的程度

- 然后将该国所有样本公司的价值加权 ICOC 估计用作该国的ICOC

- 没有通过CAPM计算,而是通过分析师研报计算

- 资本的隐性成本与本土偏向程度呈正相关。更高的本土偏见与更高的资本成本相关

- 当一个国家表现出高度的本土偏见时,全球风险分担机制就会受到阻碍,从而增加该国的资本成本

- 在完美的市场中,公司对在国外还是在国内筹集资金无差异

- 当市场不完善时,国际融资可以降低公司的资本成本

- 这表明公司可以通过股权结构国际化来降低股权成本

International CAPM

CAPM回顾

- $$R_i=\beta_iR_M=\frac{R_M}{Var(R_M)}cov(R_i,R_M)=\lambda_Mcov(R_i,R_M)$$

- $R_i$ : asset i’s risk premium

- $\lambda_M$ : the price of market risk.市场风险价格水平。

- Merton (1980) argues that $\lambda_M$ is a measure of the representative investor’s relative risk aversion.

- 平均投资者风险厌恶程度。

- 注:

- $$\color{red}{E(R_M)=\bar{A}\sigma_M^2}$$

- 这里的 $\bar{A}$ 就是 $\lambda_M$

International CAPM

正如从投资组合理论MPT到CAPM模型的演化,在国际金融市场,同样有必要了解资产在不同市场制度环境下的定价方式

所以我们需要一个模型 – International CAPM

假设,在这个世界上一些资产可以国际交易而另一些则不能

- 例如,交叉上市资产是国际可交易资产,而所有其他资产是国际不可交易资产(只能在国内交易)

假设世界上有两个国家,本国和外国

在完全分割的资本市场中

- 没有资产可以国际交易,所有资产都根据各自国家的系统风险定价

- 本国资产 i:$R_i=\lambda_Dcov(R_i,R_D)$

- “D” 表示本国市场组合

- 外国资产 j: $R_j=\lambda_Fcov(R_i,R_F)$

- “F” 表示外国市场组合

假设两国利率相同

在所有资产都可以国际交易的完全一体化的世界资本市场中

- 所有资产都将根据世界系统性风险定价

- 对于国内和国外资产,$R_i=\lambda_Wcov(R_i,R_W)$

- 其中“W” 表示世界市场(投资组合)

- 上一讲讨论了使用MSCI index作为世界市场投资组合

- 国际市场的融资成本要比国内市场低

在部分一体化的世界金融市场中

- 国际可交易资产(internationally tradable)的定价就像世界金融市场完全一体化一样。

- 如果一项资产可以在国际上交易,那么它的特殊风险可以在世界市场投资组合中分散

- 对于本国的非国际化交易资产(non-tradable assets),定价关系为 $\color{red}{R_i=\lambda_Wcov(R_i,R_W)+R_i=\lambda_D(cov(R_i,R_D)-cov^*(R_i,R_D))}$

- $cov^*(R_i,R_D)$ 是间接协方差,通过可国际交易资产产生

- $cov^*(R_i, R_D) = \sigma_i\sigma_D\rho_{iT}\rho_{TD}$

- $\rho_{iT}$ 是资产 i 与可交易资产组合T的相关性

- $\rho_{TD}$ 是资产组合T与市场组合D的相关性

- 即,不可交易资产的定价包括两部分:间接的世界市场风险和本国市场风险除去间接部分。

- 尽管不可交易资产仅在国内交易,但它们是根据间接世界系统性风险以及特定国家的系统性风险定价的

- 不可交易资产的这种部分国际定价是由于课交易资产的定价溢出效应

- 使之相关了

尽管不可交易资产仅由国内投资者持有,但由于可交易资产的溢出效应,它们的定价也受国际市场风险影响

因此只有当它们与交易资产完全不相关时,非交易资产不会受到溢出效应的影响

另一方面,如果可以使用可交易资产准确复制国内和国外市场投资组合,所有资产都等同于在国际市场上定价,就好像世界金融市场完全一体化一样

对国际资产上市的影响:

- 国际上市,资产可流通,直接接轨国际资本市场

- 拥有不可交易资产的公司基本上可以从拥有可交易资产的公司那里搭便车,因为它可以从较低资本成本的溢出效应中获益,而不会产生任何相关成本

定价溢出效应表明,为了最大限度地从资本市场的部分一体化中获益,一个国家应该选择在国际上交叉上市那些与国内市场投资组合相关性最高的资产。当然,这很困难

Case Study

在这个案例研究中,我们想说明,即使交叉上市,公司股票的定价(和回报)也可能不像国际 CAPM 所建议的那样简单

可能存在所谓的“Siamese Twins”现象:同一只股票在不同地方交易产生两个不同“版本”

Royal Dutch Shell plc (RDS),俗称壳牌,是一家总部位于荷兰并在英国注册成立的英荷跨国石油和天然气公司, RDS 于 1907 年由荷兰皇家石油公司和英国壳牌运输贸易公司合并而成,他们同意以 60:40 的比例合并他们的权益

荷兰皇家股票主要在美国 (NYSE) 和荷兰交易,壳牌股票主要在伦敦 (LSE) 和美国 (NYSE)交易

由于交叉上市,荷兰皇家和壳牌的股价(总市值)在根据汇率差异和已发行股票总数进行调整后,应该以 60:40 的相同比例交易

最终的结果就是看起来存在套利机会,价差存在超过10个百分点的情况

为什么存在这种套利机会?

制度因素

- 税收政策

- 股息的自由裁量权

- 两家公司均未将所有已分配的集团收益作为股东股息支付。

- 母公司支出之间的差异

- 如果支出与 60/40 比率大幅偏离,则股东的净收入也会偏离

- 汇率波动

- 股息由双方在同一天宣布。届时,荷兰皇家(壳牌)的股息分配将按现行即期汇率转换为本地货币。在公告日期和支付日期之间,汇率的波动会改变支付给荷兰皇家和壳牌股东的股息的相对价值。

- 均不能显著解释差异

地域因素

- 标准普尔 500 指数与其他国际市场相比的强劲表现可能解释了部分溢价

- 荷兰皇家在标准普尔 500 指数中,壳牌在富时 100 指数中 1995 年期间,标准普尔 500 指数的总回报率为 37.84%,富时 100 指数的总回报率为 17.58%

- 但如果是这种情况,则意味着 RDS 交易的市场只是部分整合

- 即使交叉上市,RDS 股票也没有按照国际 CAPM 预测,在国际 CAPM 中,交叉上市股票的定价就好像世界市场完全整合一样

- 这实际上表明,RDS 股票在部分一体化的全球市场中更接近于非流通股

- 需要检验CAPM

- 原假设:“双胞胎”公司价格应该与本地市场因素都不相关

- 另一种假设是,市场是分割的,因此本地市场冲击可以解释价格差异,这被称为“过度联动(Excess Comovement)”

- 实证结果强烈拒绝交叉上市和国际 CAPM 所暗示的完美整合假设

- 几乎所有系数结果都符合分割市场的条件

- 标准普尔 500 指数与其他国际市场相比的强劲表现可能解释了部分溢价

那么,如何解释存在交叉上市且没有可以防止套利的明确制度因素的明显分割市场呢?

- 一种解释是,追踪标准普尔 500 指数的美国指数共同基金被迫购买更昂贵的荷兰皇家,甚至表现与标准普尔500 指数相比较的活跃的大型美国共同基金经理可能倾向于拥有皇家荷兰而不是更便宜的双胞胎公司-壳牌

- 存在大量被动投资者只购买指数,因此超买S&P500,导致这些公司相关性过强

- 不能解释为什么套利者没有试图通过套利来消除持续的偏差,因为不存在卖空障碍或对套利者行为的其他限制

- 第二种解释是,除了这些制度因素外,套利也有局限性

- 通常,对于套利者(对冲基金),他们的表现是在短期内衡量的,例如1个月或3个月 • 但定价偏差的逆转可能需要更长的时间才能发生, 例如在 6 个月的时间内,这比套利者的可容忍(投资)期限更长

- 因为要立即套利掉偏差,套利者需要协调行动,如果他们在不同国家(美国、英国、荷兰),这可能会很困难

- 因此,如果一位套利者单独行动,可能什么都不会发生,如果他这样做并且价格没有恢复,他/她就会亏钱

- 因此,如果没有协调,套利者可能根本不想单独行动

- 第三种解释是投资者情绪的变化(行为偏差)

- 不同时期,投资者对本地股票有不同的兴奋点

- 因此,在 90 年代,人们对美国股票过于兴奋,只是认为美国股票(荷兰皇家)的表现将大大优于英国股票(壳牌),而忽略了基本面(即使 RDS 的现金流相同)

- 一种解释是,追踪标准普尔 500 指数的美国指数共同基金被迫购买更昂贵的荷兰皇家,甚至表现与标准普尔500 指数相比较的活跃的大型美国共同基金经理可能倾向于拥有皇家荷兰而不是更便宜的双胞胎公司-壳牌

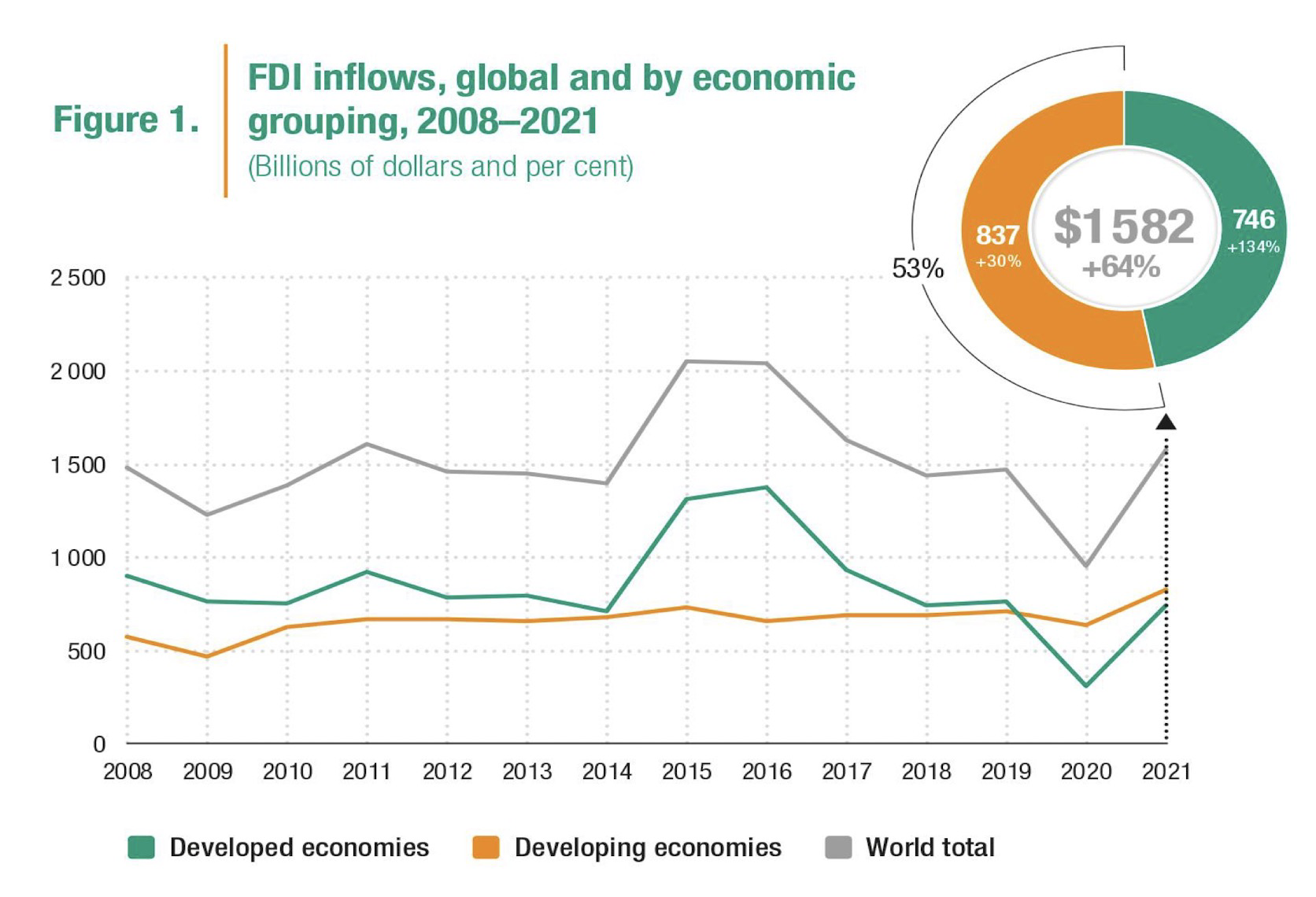

3.3 FDI and Cross-Border M&A

- 企业如果进行外国直接投资(FDI), 即成为跨国公司

- 外国直接投资 (FDI)可分为两类:

- 绿地投资( Greenfield investment): 在国外建设新的生产设 施

- 跨境并购 (Cross-border mergers and acquisitions) (M&A)

- FDI是跨国公司内部组织扩张的一种形式

- 跨境并购日趋流行

- FDI 中有一个重要的额外因素对国内投资无关紧要: 外国的政治风险

- 近10年几乎是flat,没什么增长

外国直接投资 Foreign Direct Investment

- 为什么公司直接投资海外,

- 而不是从母国出口,

- 或许可生产给东道国的当地公司?

- FDI 的理论/解释强调各种市场不完善是驱动 FDI 的关键力量

贸易壁垒

- 政府可能对商品和服务的进出口施加关税、配额和其他限制,阻碍这些产品的跨境自由流动

- 面对将产品出口到国外市场的壁垒,公司可能会决定将生产转移到国外作为规避贸易壁垒的一种方式

- 从政府的角度吸引外资可以带动就业,以及产业链发展

不完善的劳动力市场

- 一个国家的劳务服务相对于其生产率可能被严重低估,因为不允许工人自由跨越国界以寻求更高的工资

- 在所有要素市场中,劳动力市场是最不完善的

- 劳动力市场的严重缺陷导致各国之间持续存在工资差异

- 当工人不流动时,公司本身应该转移到工人那里,以便从定价过低的劳务服务中获益

- 这是跨国公司在欠发达国家进行外国直接投资的一个关键原因

无形资产

- 例如,可口可乐在世界各地投资装瓶厂,而非授权当地公司,是为了保护饮料配方

- 一旦配方泄露给其他本地公司,他们可能会想出类似的产品,这将损害可口可乐的销售。这就是所谓的回旋镖效应boomerang effect

- 跨国公司通常拥有许多特殊的无形资产,例如技术、管理和营销诀窍、卓越的研发能力和品牌力

- 无形资产难以打包出售给外国人

- 无形资产的产权难以确立和保护,尤其是在国外法律追索不畅的情况下

- 根据 FDI 的内部化理论,拥有具有公共物品属性的无形资产的企业倾向于直接在国外投资,可以

- 更大规模地使用这些资产

- 通过市场机制避免在国外市场交易中可能发生的无形资产被挪用

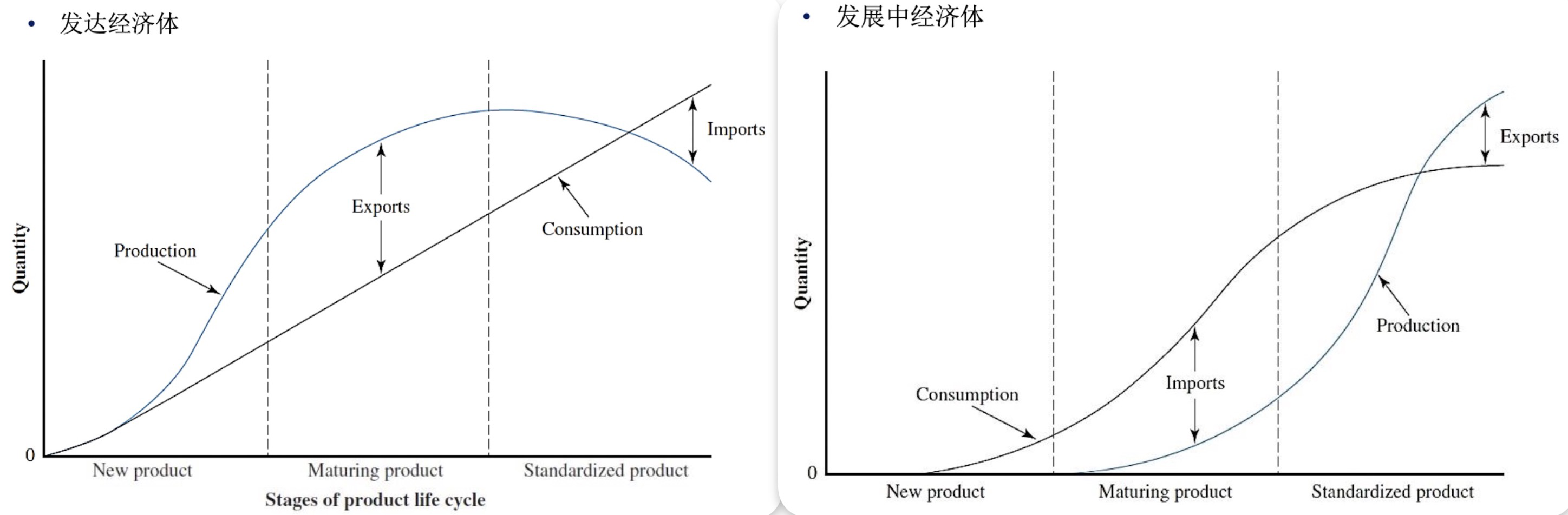

生命周期理论

- 随着国际化程度的提高,现在国际生产体系过于复杂,不能用简单版本的产品生命周期理论来解释。

水平整合 vs 垂直整合

- 高度垂直整合的公司,包括上游和下游(供应商 -分销商)

- 一般来说,跨国公司可能会在有投入的国家进行外国直接投资,以确保以稳定的价格提供投入

- 由于这些原因,许多从事采掘/自然资源(石油和天然气、采矿等)行业的跨国公司倾向于直接拥有油田、矿藏和森林

- backward vertical FDI:向上游垂直整合的对外直接投资

- 当一家公司将货物或零部件带回本国(即作为供应商)

- Forward vertical FDI:向下游垂直整合的对外直接投资

- 当一家公司将商品销售到当地或区域市场(即作为分销商)

跨境并购 M&A

- 跨境并购涉及合并(购买)现有的外国企业

- 公司可能有动力参与跨境并购交易,通过从其他公司收购特殊资产或更大规模地使用自己的资产来加强其在世界市场上的竞争地位

- 作为 FDI 进入的一种模式,跨境并购具有两个主要优势

- 投资速度

- 获得专有资产的机会

为和进行跨境并购

- 巩固和提升全球竞争地位,通过出售超出其核心竞争力范围的部门并收购增强竞争力的战略资产(控制)

- “所有权”:从另一家公司获得的有形资产可以立即使用,这与绿地投资不同

- 收购目标公司的无形资产并将其内部化

- 例如医药行业很多把研制出新药的公司收购掉

- 购买一家外国公司,因为它被严重低估,因此是便宜货(低估)

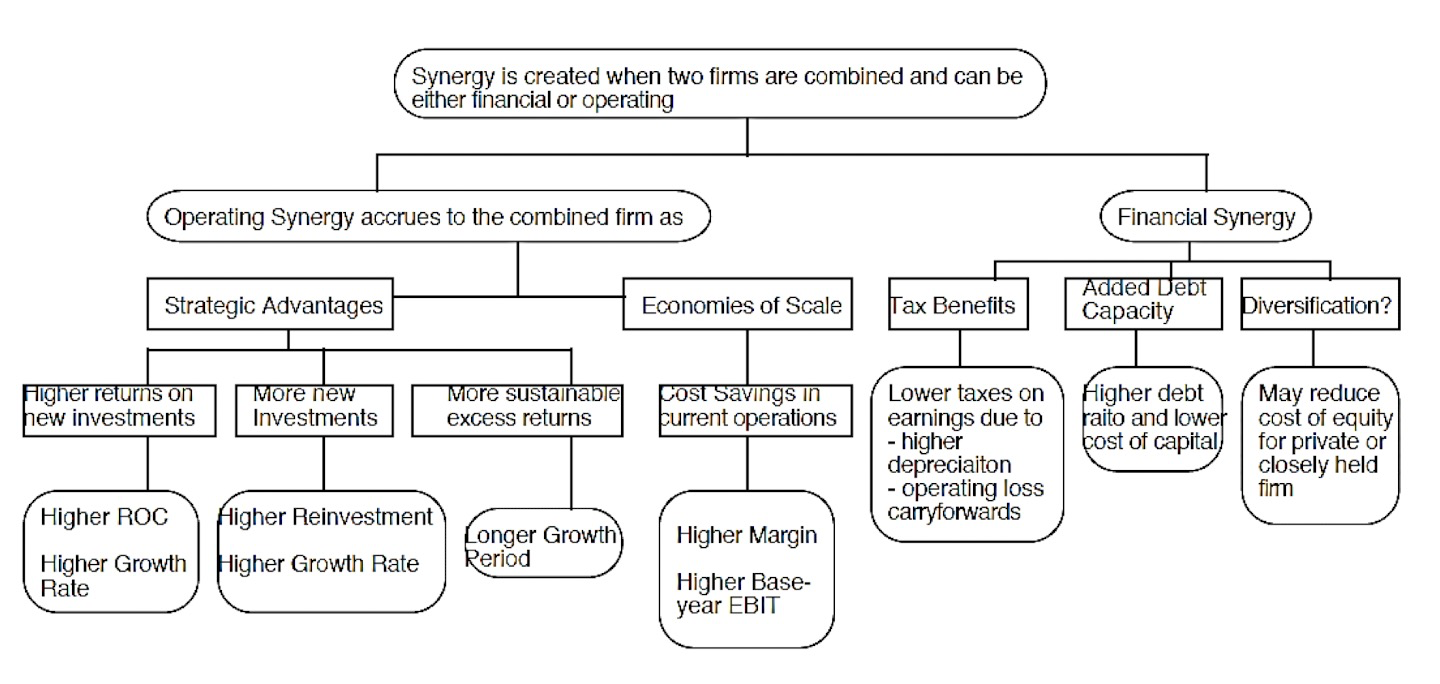

- 更重要的是,协同收益(A 和 B 合并的价值) > 单独 A的价值 + 单独 B 的价值

- 营运及财务

跨境并购的影响

- 正面研究成果

- Doukas 和 Travlos(1988):

- 当公司扩展到新的行业和地域市场时,美国投标人的股东会获得显着的正异常回报

- Harris 和 Ravenscraft (1991):

- 美国目标公司在被外国公司收购时比被美国公司收购时获得更高的财富收益

- Doukas 和 Travlos(1988):

- 反面研究成果

- 毕马威研究了 1996 年至 1998 年间 700 家最大的跨国并购,并将交易完成后一年的股价表现与同行进行比较,得出结论, 83% 的公司在收购后表现不佳。

- 自 1999 年以来,这项研究已经更新了 5 次。1999 年至 2011 年间有所改善,例如,2007 年至 2009 年达成的交易中有 31% 是增值交易

- 虽然这项研究的时间相对较短(1年),但许多学术研究的共识是,收购公司的股票在长期(3-5 年)内表现不及同行。

跨境并购存在的潜在问题

控制权溢价 Control Premium

- 在跨境支付中,通常要支付20%的控制权溢价。

- 估值充斥着经验法则。对目标公司进行估值后,使用你的最佳估计,会发现

- 为品牌名称、管理质量、控制等(有形和无形资产的控制)添加较大溢价是常见的做法

- 这些溢价通常会得到以往部分数据的支持,然而这些数据和研究中有巨大的抽样偏差和估计中的标准误差

- 如果你的估价正确,那么这些溢价应该已经包含在你的估价中。支付溢价将被重复计算

协同效应 Elusive Synergy

- 假设:

- 在跨境并购后(由于国际多元化)合并后的公司将比两家单独的公司风险更低,并且它应该具有更低的资本成本(和更高的价值)

- 已经整合的市场

- 在收购中存在潜在的增长和成本节约协同效应。这会增加目标公司的价值

- 在跨境并购后(由于国际多元化)合并后的公司将比两家单独的公司风险更低,并且它应该具有更低的资本成本(和更高的价值)

- 是否合理?

- 协同效应很难准确衡量

- 专注于协同效应的研究得出的结论是,

- 与增长协同效应相比,你更有可能实现成本协同效应

- 与模糊的协同效应相比,合并时具体且计划好的协同效应更有可能实现

- 当有人负责提供协同作用时,协同作用更有可能出现

- 当您是单一投标人时,与您是多个投标人之一相比,您更有可能在收购中分享协同收益

政治风险 Political risk

- 当跨国公司拥有外国直接投资时,国外政权可以采取各种可能对跨国公司利益产生不利影响的行动

- 政治风险是指母公司在进行外国直接投资时因东道国不利的政治发展而可能遭受的损失

- 根据发生的程度, 政治风险可分为两类:

- 宏观风险, 即所有海外业务都受到东道国不利政治发展的影响

- 微观风险, 只有选定的外国业务运营领域或特定外国公司受到 影响

- 根据企业受到影响的方式, 政治风险可分为三类:

- 转移风险:资本、支付、技术诀窍等跨境流动的不确定性

- 运营风险: 东道国政策的不确定性影响跨国公司在当地的运营

- 控制风险: 东道国关于当地业务的所有权和控制权政策的不确 定性

3.4 国际债券市场

债券基本内容

- 总类:国债,地方债,公司债等

- 期限特征:货币市场工具(<1年),债券(长期)

- 核心风险因素:利率风险,违约风险,信用风险等;

- 对于公司债券,流动性风险也是重要因素

- 债券管理

- 久期(duration)

- 凸性(convexity)

外国债券

- 借款人在国外资本市场以发行国货币标价的债券

- 例如,在美国发行的非美国公司的美元债券也称为扬基债券(Yankee Bonds)

- 例如,在日本发现的非日本公司的日元债券也称为武士债券(Samurai Bonds)

- 境外机构在中国发行的人民币计划债券也称为熊猫债券(Panda Bonds)

欧洲债券(国际债券或外部债券)

- 欧洲债券(Eurobonds)

- 借款人在国外资本市场以$\color{red}{\text{非}}$发行国货币标价的债券

- 例如,法国一家机构在英国债券市场上发行的以美元为面值的债券即是欧洲债券。欧洲债券的发行人、发行地以及面值货币分别属于三个不同的国家。

- 欧洲债券通常按其计价货币组合在一起,例如==欧洲美元==或==欧元日元==债券。由于欧洲债券是以外部货币发行的,因此它们通常被称为外部债券。

- 欧洲债券很重要,因为它们可以帮助组织筹集资金,同时可以灵活地以另一种货币发行

- 欧洲债券作为一种融资工具的流行反映了它们的高度灵活性

- 它们使发行人能够根据监管环境、利率和市场深度选择发行国家。

- 它们对投资者也很有吸引力,因为它们通常面值或面值较小,提供低成本投资。

- 欧洲债券还具有==高流动性==,这意味着它们可以很容易地买卖。

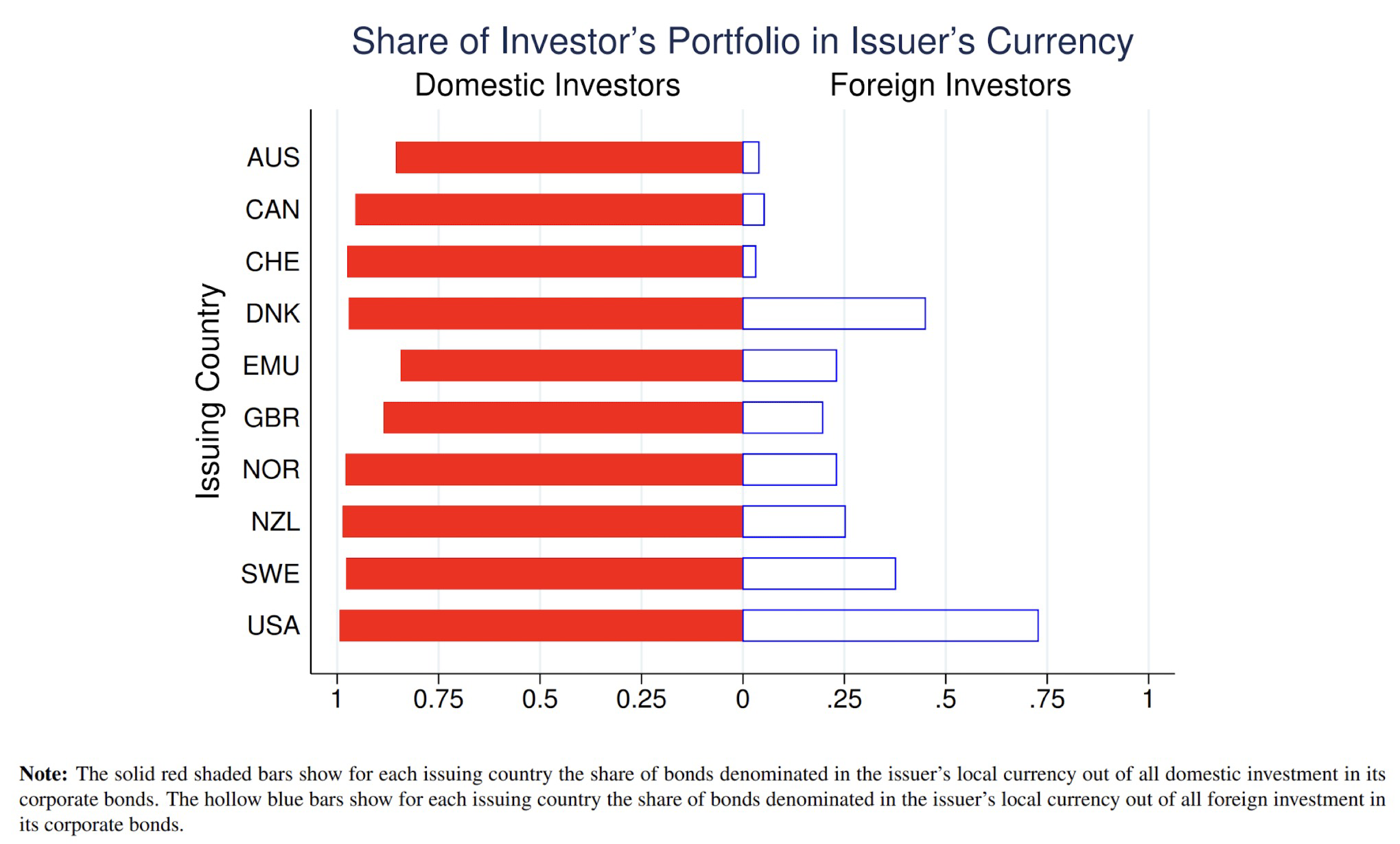

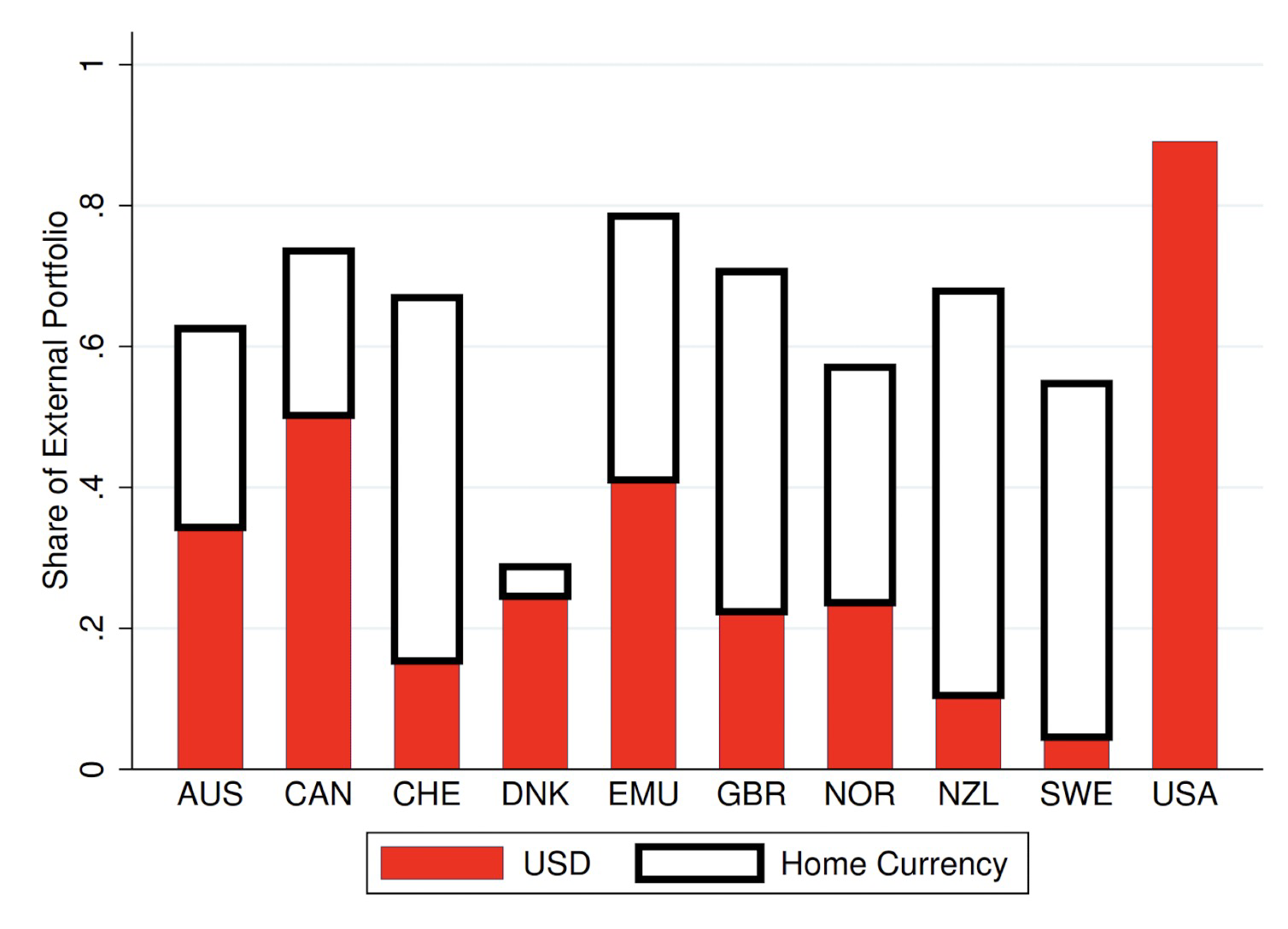

债券投资的货币组成

- 可能存在 home currency bias,例如美国投资者在外国也希望购买美元资产

- 美国境外投资绝大多数也是USD

- 境外投资基本只选择本币或者美元

- Dollar Bias:过量投资美元计价的债券

- Rising Dollar and Falling Euro Shares of Cross-Border Corporate Bond Positions

3.4.2 美国国债与美联储

- 虽然国际投资现在越来越多,但越来越取决于美国的情况。

概况

The US Treasury (UST) market is unique:

- 基本上没有default risk

- outstanding很多,流动性非常好

- 有着发达的回购与衍生品市场

UST provides the most important benchmark curve:

- The reference curve for cost of funds at different borrowing horizons.

- Price discovery about inflation and macroeconomic fundamentals happens here.

- Information on US monetary policy also happens here.

UST has also become politically charged:

- 2008年后的三轮量化宽松和2020年的无限量化宽松

- Large foreign holdings because of the reserve currency status of US dollar.

- Financing the large and ever growing deficits of the US government.

美国固定收益证券在2020年outstanding达到了顶峰。

07年以前美联储对于证券市场没有特别大的影响力,treasury outstanding的量小于corporate bond

08年次贷危机以后,国库券outstanding数量超过公司债,甚至超过了两倍。

- 中央政府主导

- 国进民退

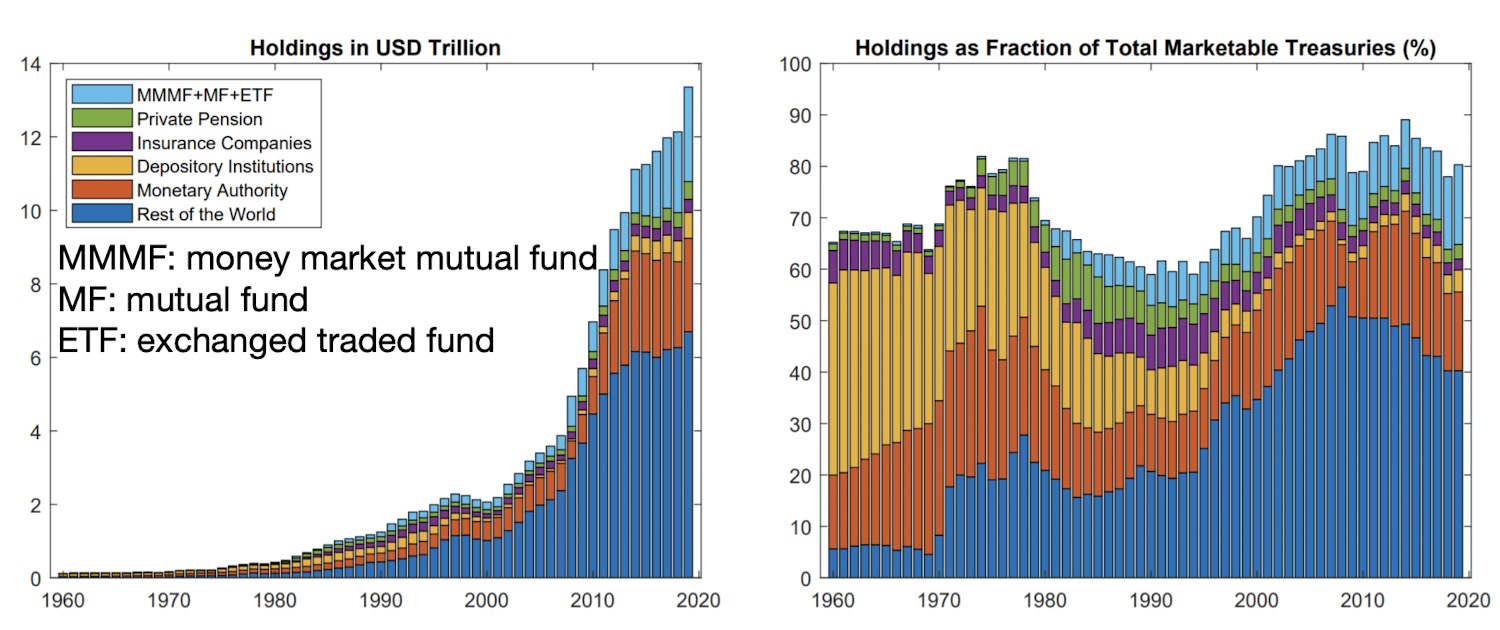

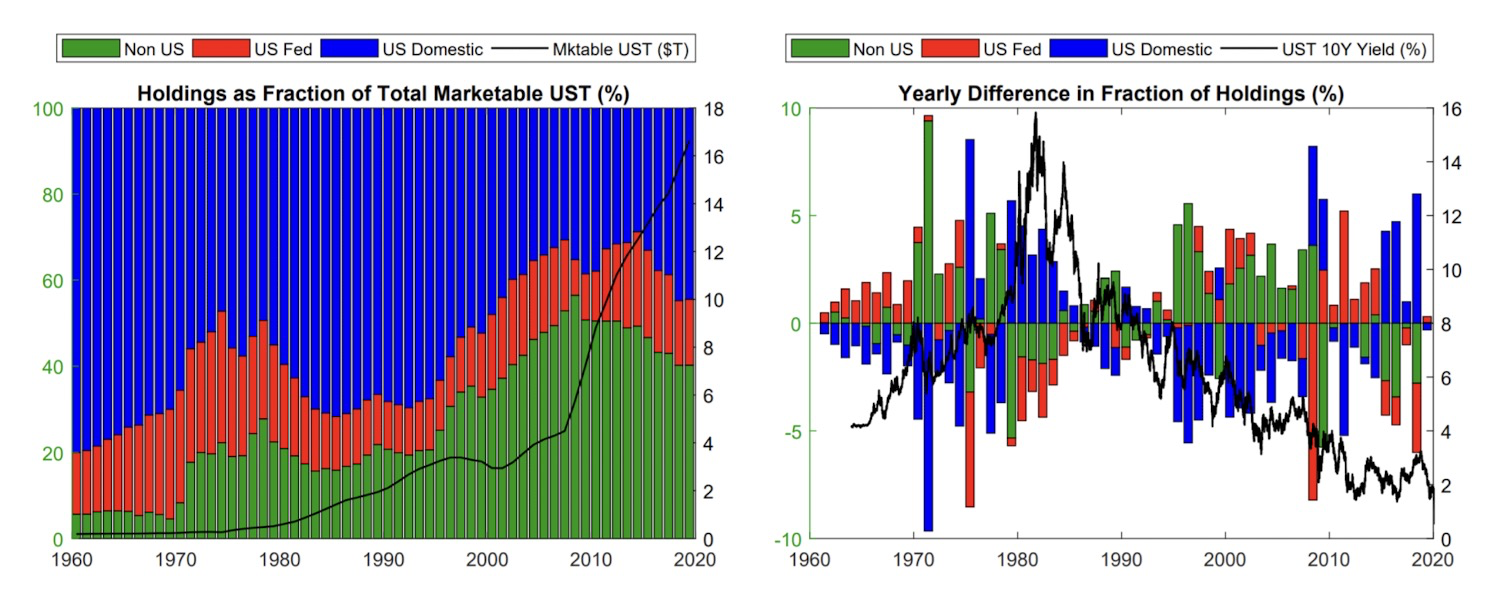

Major Holders of US Treasury

- 境外投资者大多数也是投资的美国国债

Who is Funding the US Deficits

- 谁在还债

- 主要来源是国际投资者

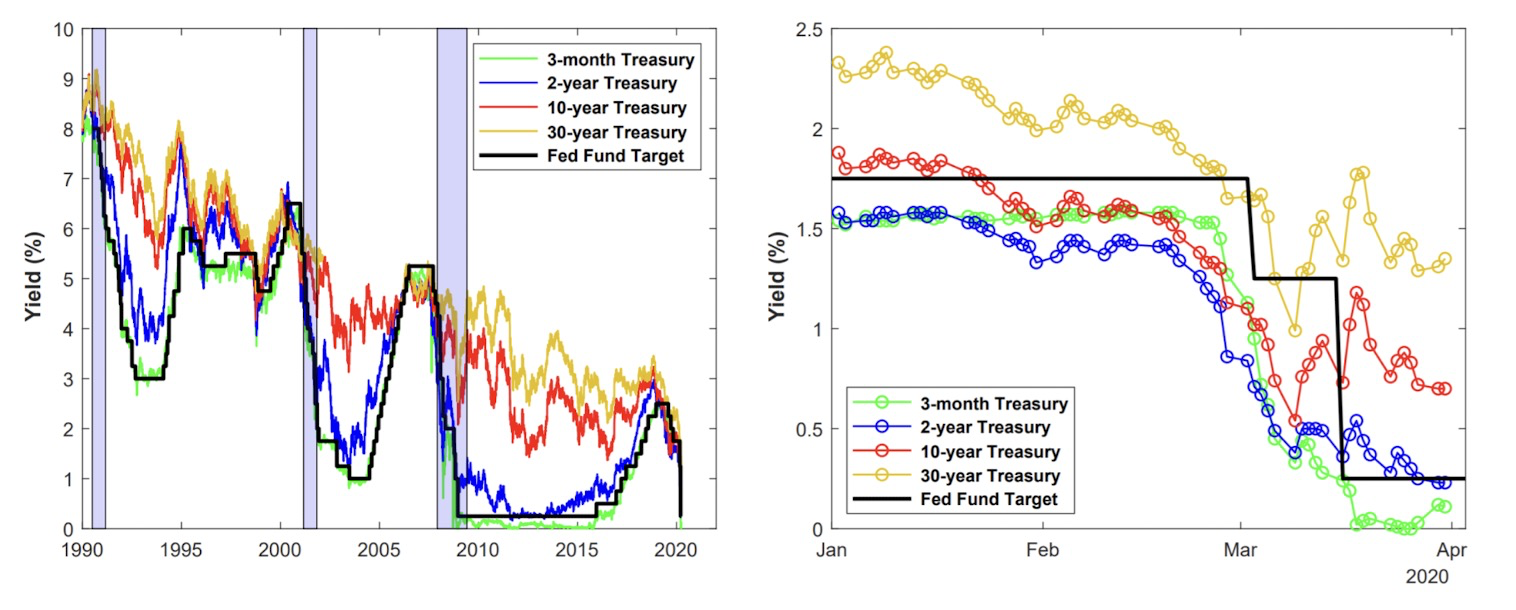

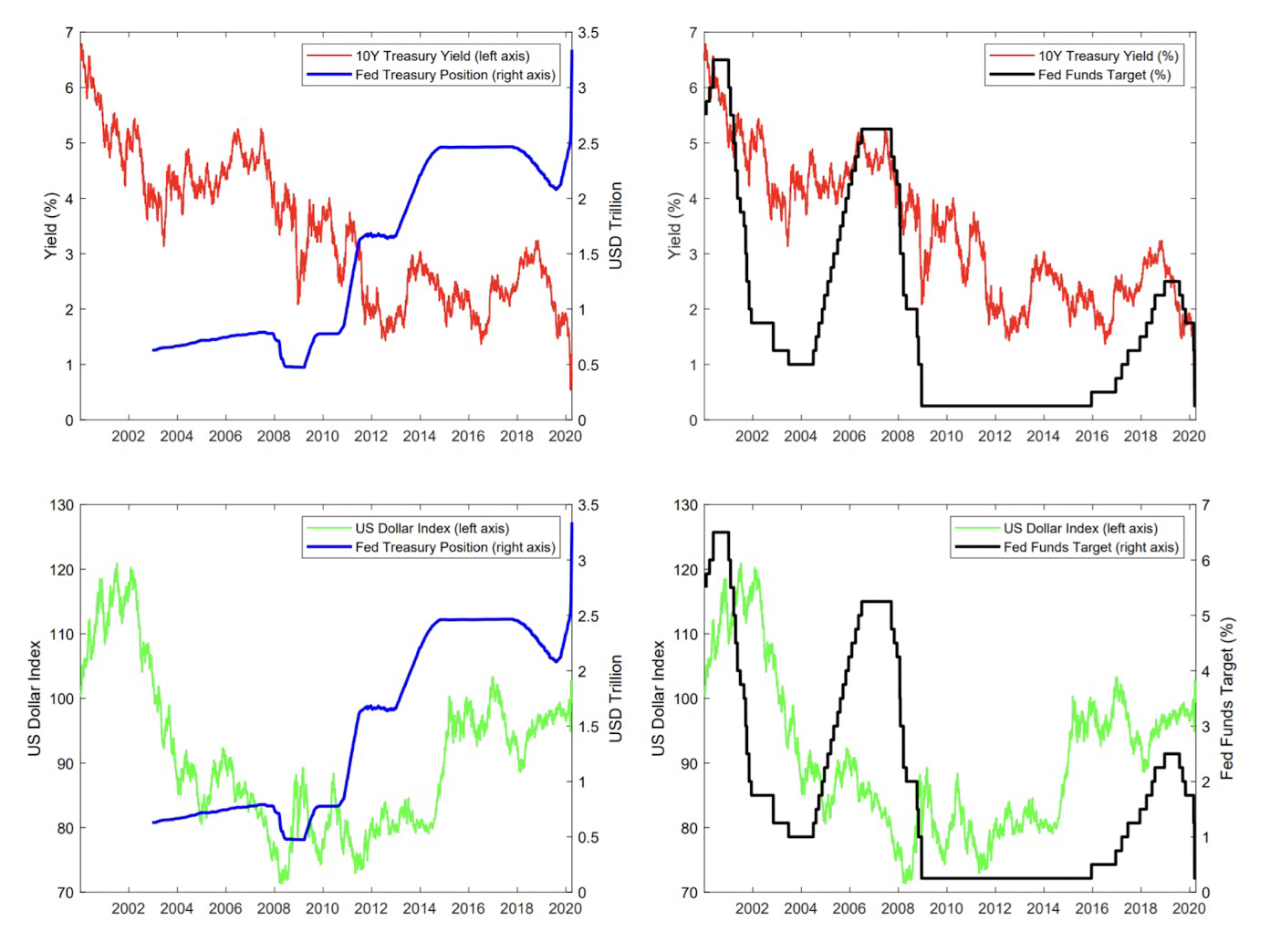

Monetary Policy and the Yield Curve

- The Fed controls the short-end of the yield curve:

- FOMC meets every six weeks (8 times per year) to set the Fed funds (target) rate.

- The Fed funds market: depository institutions lend reserve balances to one another overnight.

- The Fed uses open market operations to adjust the supply of reserve balances so as to keep the fed funds rate around the target established by the FOMC.

- Fed traditionally does not control the long-end of the yield curve, but unconventionally,

- Since late 2008, the Fed did three rounds of QE. (Quantitative Easing)

- Since March 2020, the Fed commits to infinite QE.

- Absent of the Fed, the fundamental drivers of the long-term interest rates:

- Inflation expectations.

- Long-term economic growth.

Fed Funds Target Rate, Yield Curve, and Business Cycle

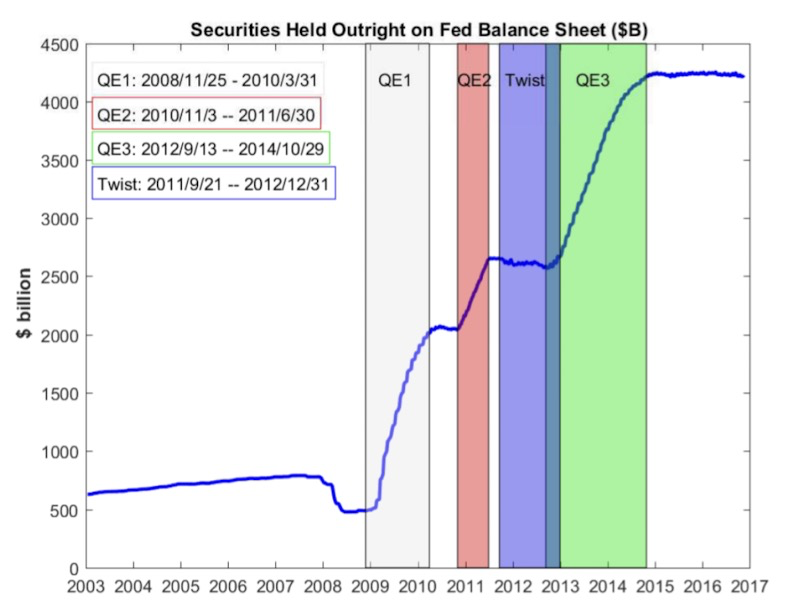

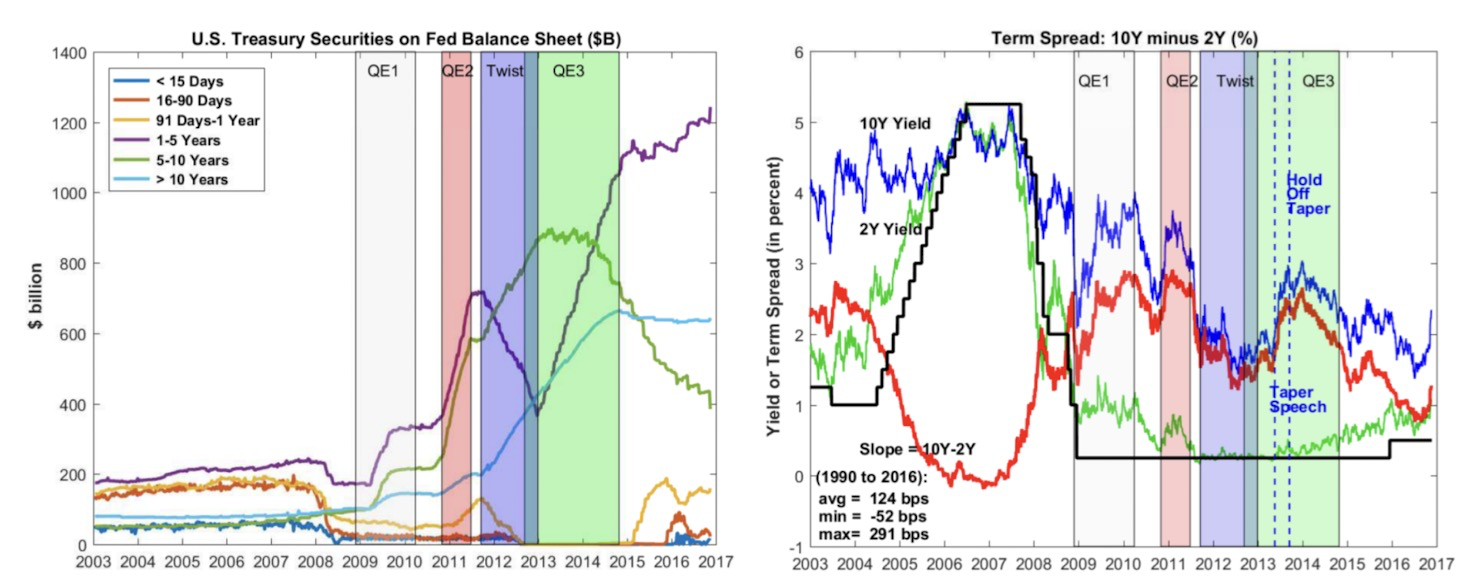

Quantitative Easing and Operation Twist, 2008-2014

- When the short-term interest rates reach to zero, how to bring down longer-term interest rates?

- QE1: buy Treasury securities, agency debt, and MBS.

- QE2: buy Treasury securities.

- QE3: buy Treasury securities and MBS.

- Operation Twist: buy longer-term, sell shorter-term Treasury securities.

- 三轮量化宽松

- In buying Treasury securities, the ultimate goal was to precipitate a broad reduction in the cost of credit (e.g., rates on mortgage and corporate bonds).

- 降低所有人的融资成本,刺激消费和投资,无风险的收益降低。

- When the short-term interest rates reach to zero, how to bring down longer-term interest rates?

QE and treasury yield curve

- 期限利差来衡量市场健康程度

- 利率倒挂代表了衰退的预期

- 2019年4季度利率倒挂

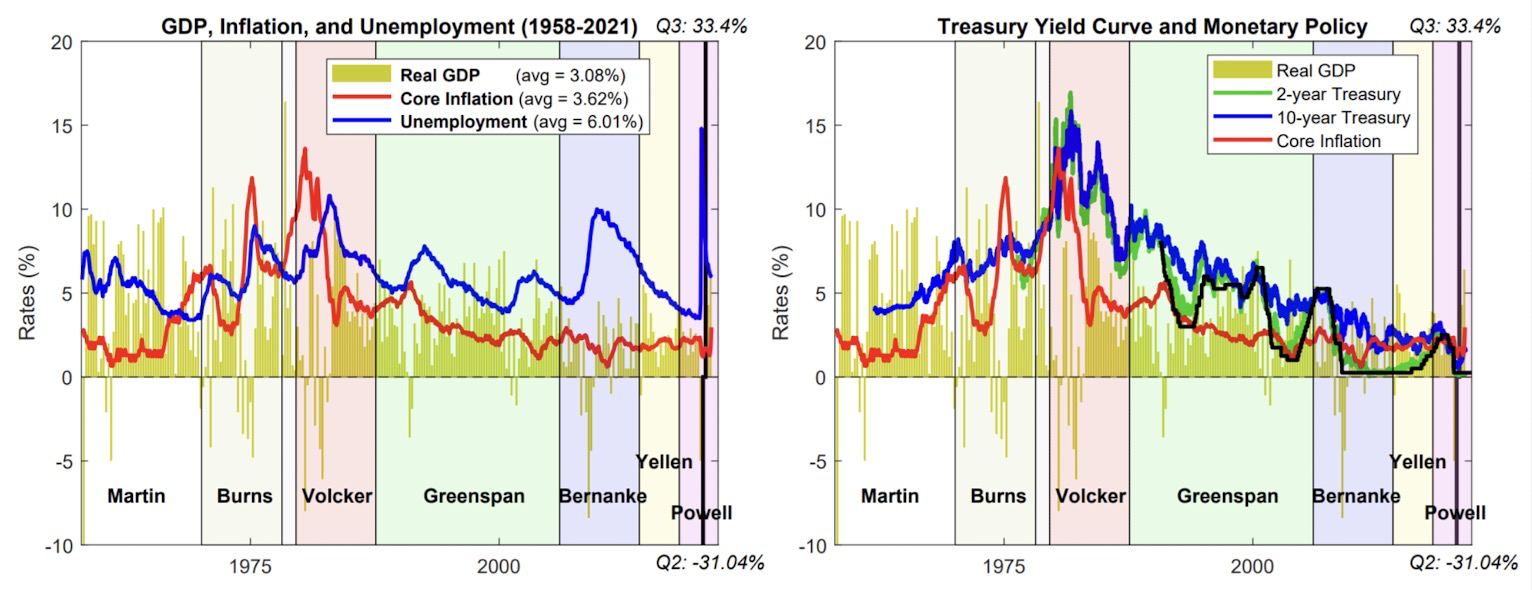

Macroeconomic Indicators, Treasury Yield Curves, and Monetary Policy

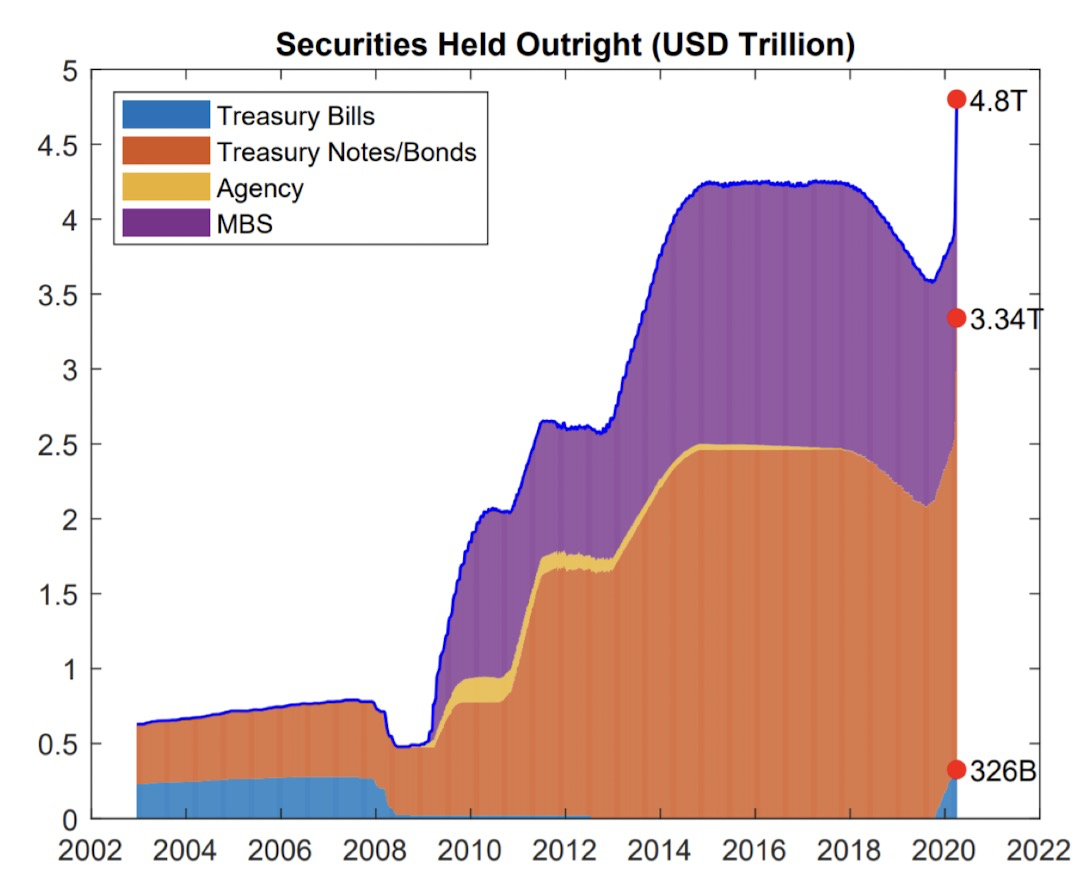

2020年无限量化宽松

- 降息已经没有用处了

- 很难直接传导到企业和个人,利率传导失效

- 只能直接进行大量购买

- Fed announcements:

- March 15: 700B USD QE.

- March 23: Infinite QE.

- 基本上对市场上所有需要钱的金融机构,甚至是个人都直接给予现金/退税

- 截止4月1日,Total Fed Credit:5.77T USD:

- Securities Held Outright:4.80T USD.

- UST: 3.34T USD.

- MBS: 1.46T USD

- Repo: 263B USD.

- Loans: 129B USD.

- PDCF (Primary Dealer Credit Facility): 33B USD.

- MMMFLF (Money Market Mutual Fund Liquidity Facility): 53B USD

- Central Bank Swaps: 348.5B USD.

- Securities Held Outright:4.80T USD.

- 2020的主要行为:

- 3/03: Fed: rate cut by 50 bps.

- 3/12: Fed: injects 1.5T USD via term repo.

- 3/15: Fed: rate to zero and 700B USD QE.

- 3/17: Fed: CP funding & PD credit facility.

- 3/18: Fed: MMMF liquidity facility.

- 3/23: Fed: Infinite QE announced at 8 am.

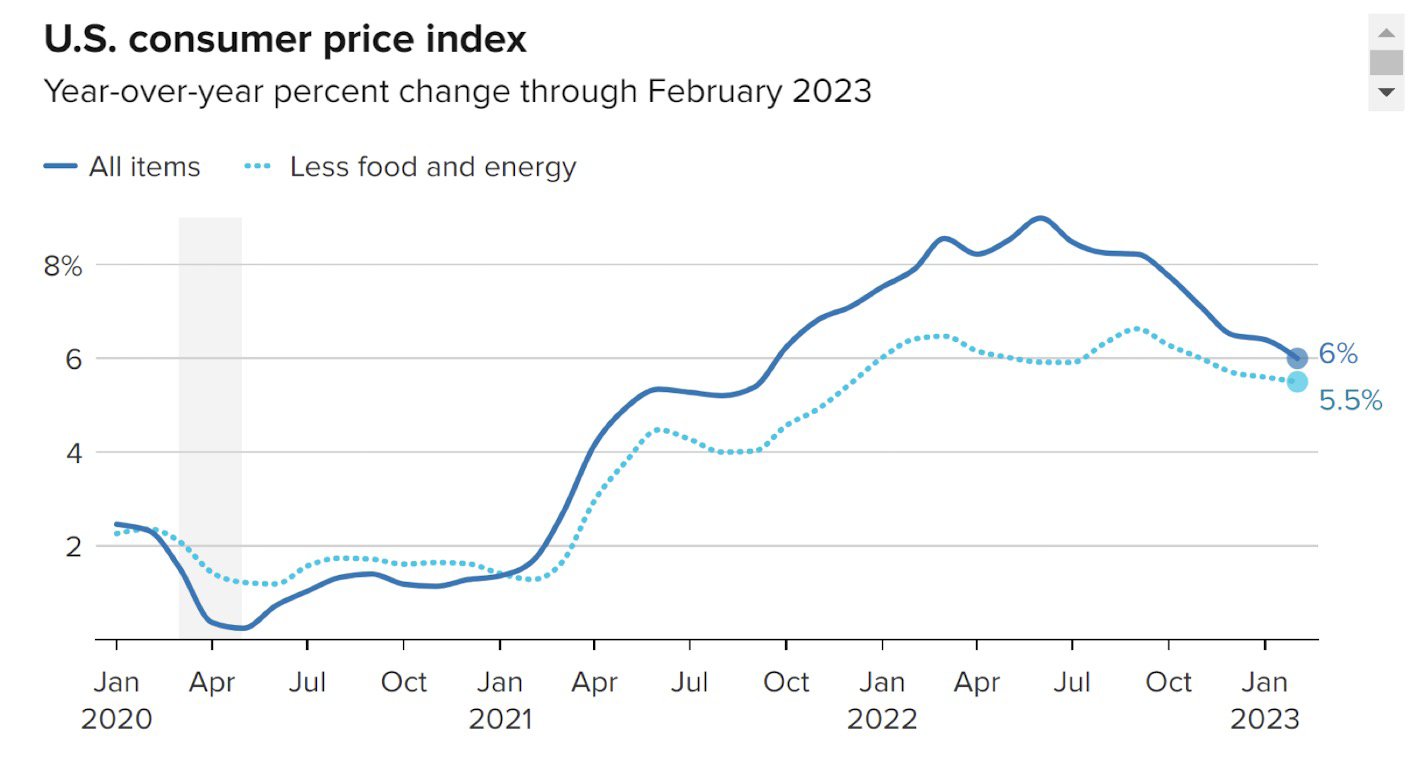

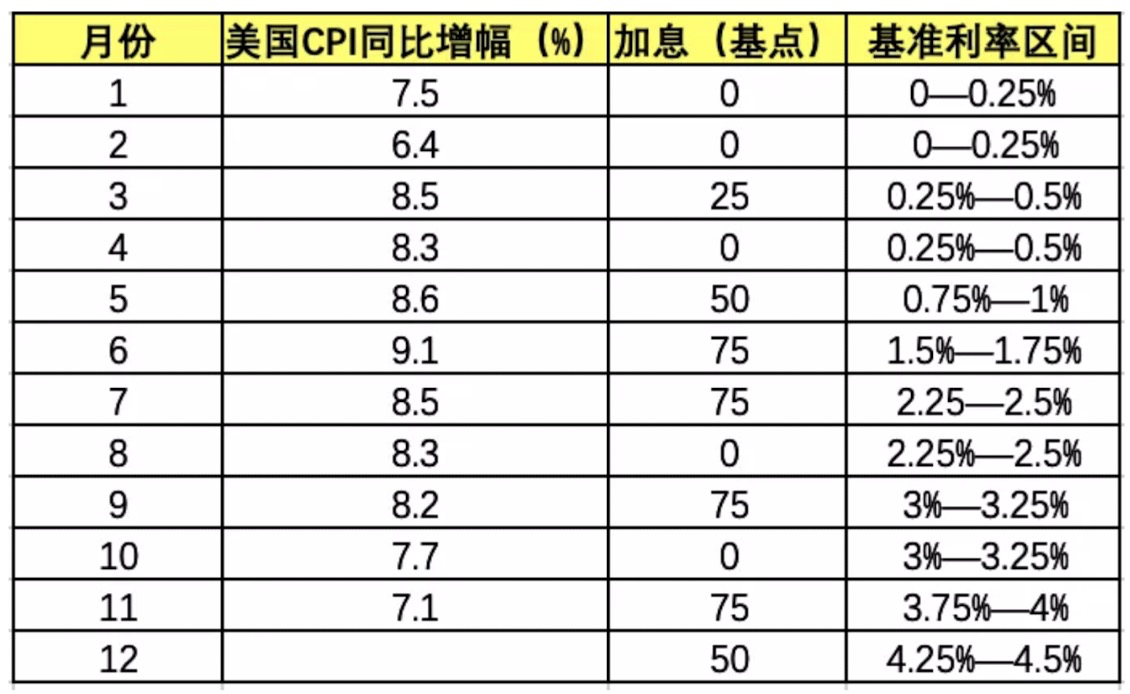

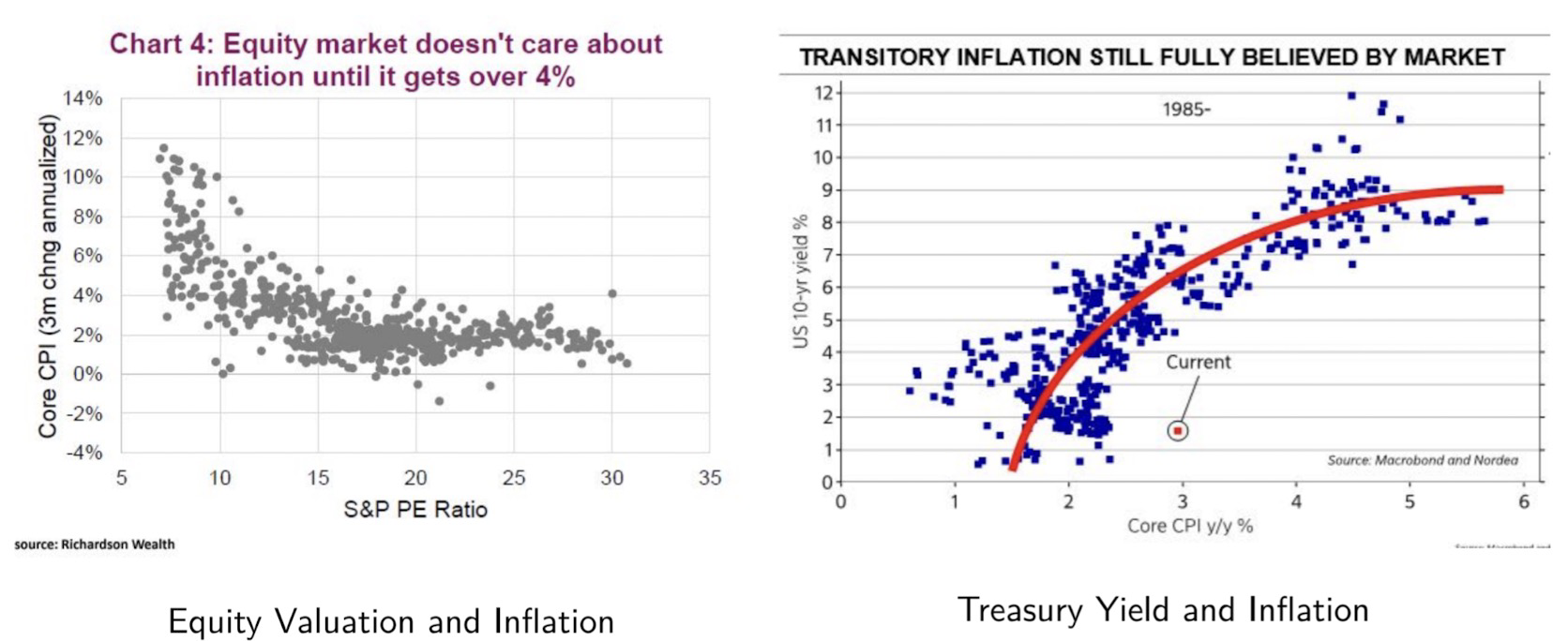

2021至今通货膨胀

将通胀率控制在2%左右是大部分国家的合理状态

在2021年开始通胀率逐渐不可控

- 只能不断加息

2022年主要行为

- Raising interest rate: now 4.75% – 5%

- Cutting bond purchase:Beginning in September 2022, the Fed is cutting back its bond portfolio by about 95B USD per month (only about 1% of its holdings each month) by not purchasing new securities to replace maturing bonds. The balance sheet dropped to roughly 8.3T USD, down less than 7% from its peak in April, 2022

- 此外,逐渐减少政府控制债券(让债券自然到期,不买新的)

- 经济市场的低迷会造成金融市场的泡沫